안녕하세요.

다들 카드 사용하시죠?

어떤 카드를 쓰던지 각 카드사별로 포인트를 적립해주는데요,

그 중에서 제가 최근에 알게된 카드 포인트 활용 방법 하나를 공유하고자 해요.

제가 오늘 소개해드릴 방법은,

NH카드를 사용하면서 쌓인 NH포인트를 나무증권에서 현금으로 전환하여 월배당 ETF를 매수하여 월배당금을 받는 방법이에요.

NH포인트로 월배당 ETF 매수하여 월배당 받기

일단 NH카드를 사용해야 하구요, NH투자증권 앱인 나무증권 앱과 계좌가 있어야 해요.

자 그럼, 자세한 과정을 설명해드릴게요.

■ 포인트 사용방법

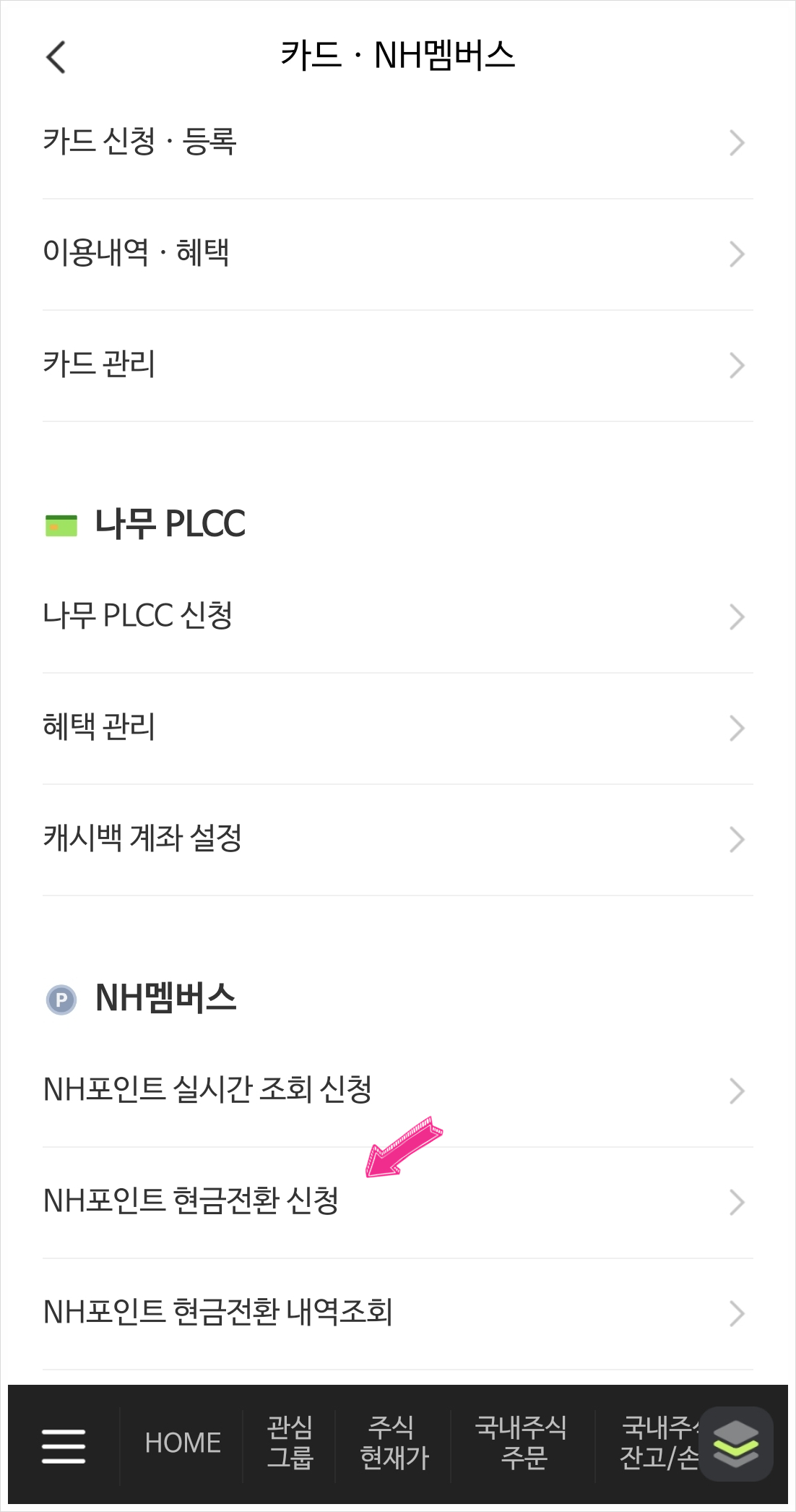

- 나무증권 앱 실행 후 왼쪽 밑에 三 자를 클릭해요.

- 오른쪽 상단에 "고객센터" → "신청/변경" → "카드.NH멤버스" 순서로 클릭해요.

- "NH멤버스" 카테고리에서 "NH포인트 현금전환 신청"을 클릭해요

- 그러면 바로 "전환가능포인트" 하고 나오고, 밑에 '입금 계좌번호 선택"에서 나무증권에 개설되어 있는 계좌번호 리스트가 나오는데요, 계좌를 선택하고 "신청"을 눌러요.

- 그러면 전환이 완료되었다는 화면이 나오고, "국내주식 잔고/손익"을 클릭하면 전환된 현금을 확인할 수 있어요.

- 저는 17022포인트를 전환해서 추정자산 17022원이 생겼어요.

- 그리고 17022원으로 TIGER 리츠부동산인프라 주식을 4270원에 3주를 매수했어요.

- 이렇게 매수한 TIGER 리츠부동산인프라로 인해 9월 2일부터 배당을 받을 수 있어요. 총 3주를 매수했으므로 대략 99원의 배당금이 예상이 돼요.

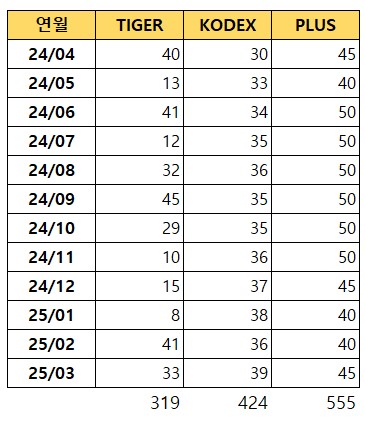

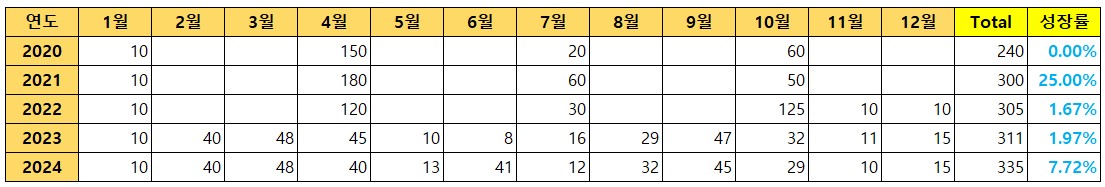

■ TIGER 리츠부동산인프라 배당내역 (24년 8월 ~ 25년 7월)

제가 NH포인트를 사용하여 매수한 TIGER 리츠부동산인프라는 올해 2월까지만 해도 매우 들쑥날쑥한 배당금을 지급해왔어요. 그런데 공지를 통해서 매월 33원 수준의 고른 배당금을 지급하기로 했고, 25년 3월부터 7월까지 매월 33원씩을 지급했어요. 이 글을 쓰고 있는 25년 8월 26일 종가인 4270원으로 계산하면 현재 연배당수익률은 9.27% 수준이에요.

일반계좌에서 매수를 했기 때문에 배당소득세가 발생하겠지만, 세금이 1000원 미만일 경우는 과세 되지 않으므로 대략 196주를 모을 때까지는 일반계좌에서 매수해도 세금은 내지 않을거 같아요.

너무 당연하게도 카드 포인트를 위해 일부러 과소비를 하는 일은 없겠지만, 기왕 카드 사용으로 포인트가 생겼다면 위와 같은 방법으로 활용하는 방법도 괜찮을거 같아서 공유해봤어요.

그럼 모두 현명한 소비와 투자생활 하시길 바래요~

※ 절대 카드 광고, 투자 권유 아닌 정보 공유 차원의 글입니다.

'유용한 정보' 카테고리의 다른 글

| 삼성전자 주가, 외국인 지분율 최저치 근접 (3) | 2025.01.07 |

|---|---|

| 삼성전자 주가, 진짜로 외국인이 사면 오르고, 팔면 떨어질까? (4) | 2024.11.16 |

| 천안사랑카드 사용 가능한 주유소 (0) | 2024.06.23 |