안녕하세요.

국내 월배당 ETF 중에 국내 리츠주를 모아놓은 리츠 ETF인 TIGER 리츠부동산인프라 분배금 정보를 업데이트하고자 해요.

아래는 제가 지난 7월 22일 TIGER리츠부동산인프라 종목의 배당수익률에 대해 썼던 글이에요. (▼ ▼ ▼ 아래 링크 참조)

티스토리

좀 아는 블로거들의 유용한 이야기, 티스토리. 블로그, 포트폴리오, 웹사이트까지 티스토리에서 나를 표현해 보세요.

www.tistory.com

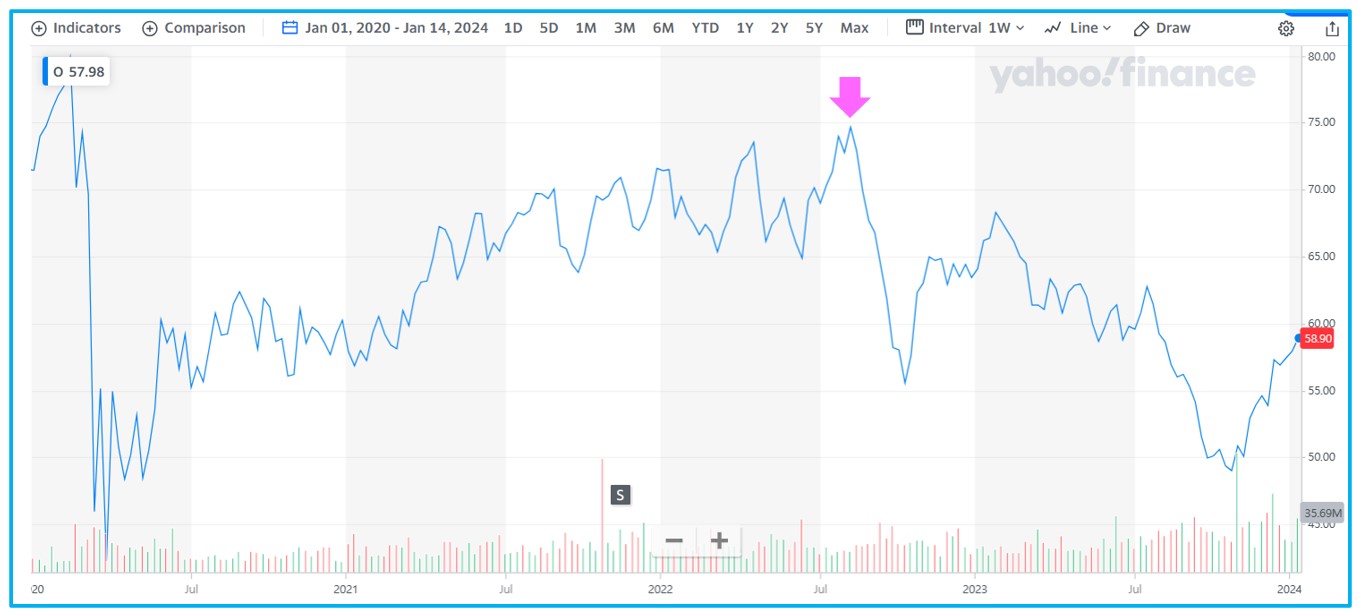

■ 최근 주가 동향

최근에 주가가 연일 하락을 하고 있어요. 9월 30일 기준으론 5거래일 연속 하락을 하고 있구요, 10월 3일 기준으론 6거래일 연속 하락을 했어요. 한 달 넘게 횡보하던 주가가 갑자기 방향을 아래로 틀었네요. 그것도 리츠주는 금리 인하의 수혜주로 알고 있는데 말이죠. 주가가 변했다는건 배당수익률이 변했다는 의미이기도 하니깐, 과연 지금의 배당수익률은 어느 수준에 와 있는건지 살펴볼까 해요.

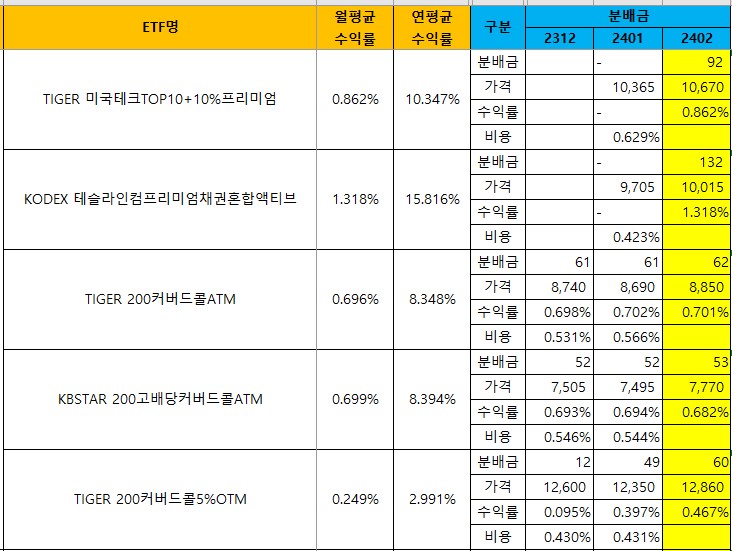

■ 역대 배당금 지급내역

올해는 9월까지 이미 281원의 배당금을 지급했어요. 남은 10월, 11월, 12월에 10원씩만 지급을 해도 2023년 총 배당금인 311원과 동일한 금액이 돼요. 그런데 작년 10~12월 배당금 지급내역을 보면 올해 남은 3개월 동안 30원만 지급할거 같지 않아요. 작년 10~12월 배당금이 32원, 11원, 15원으로 총 58원이니 올해도 그만큼 받는다고 하면 현재까지 지급한 281원에 58원을 더해서 총 339원이 돼요. 339원을 10월 2일 종가인 4470원으로 나눈다면 약 7.6%의 배당수익률이 나와요.

2024년 총 배당금이 2023년과 동일 (총 311원) → 배당수익률 6.96%

2024년 10월~12월 배당금이 2023년 10월~12월과 동일 (총 339원) → 배당수익률 7.58%

■ 배당수익률 그래프

TIGER 리츠부동산인프라의 연단위 배당수익률은 매해 달랐기 때문에 투자 지표로 삼기엔 애매한 부분이 있었지만, 배당수익률에서 기준금리를 뺀 값은 위에 빨간색 선으로 표시한 것처럼 2.9~4.1% 안에서 움직인게 확인이 돼요. 현재 국내 기준금리는 3.5%이므로 밴드 상단은 배당수익률로 7.6%에 해당하고, 하단은 6.4%에 해당돼요.

"올해도 작년만큼 배당금을 지급하겠지"란 가정으로 계산한 그래프에요. 역대 배당금 지급내역을 보면 매년 조금씩이나마 증가를 해왔기 때문에 2023년의 총 배당금을 2024년 당일의 주가로 나눠서 만든 그래프에요.

보시면, 빨간색 실선이 위에 있는 빨간색 밴드에 가까이 갈수록 배당수익률이 높아지므로 투자 매력도가 올라가고, 빨간색 실선이 밑에 있는 파란색 밴드에 다가갈수록 투자매력도가 낮아진다고 할 수 있어요.

■ 결론

최소 배당금 예측이 가능하다보니 주가가 떨어질수록 투자매력도는 올라가는거 같아요. 물론 시세차익을 노리는 사람에겐 그렇지 않은 얘기일 수 있지만, 시세차익을 노리는 투자가 이런 종목에 투자하는건....소수이지 않을까요....?

그래서 결론은 2023년과 동일한 배당금을 받는다면 배당수익률은 6.96%!

2023년 10~12월과 동일한 배당금을 받는다면 배당수익률은 7.58%!

입니다.

'월배당 ETF' 카테고리의 다른 글

| [Update!!] RISE 200위클리커버드콜, 코스피와 성적 비교 (1) | 2024.12.08 |

|---|---|

| 코리아밸류업 ETF 모아보기 (11) | 2024.11.10 |

| PLUS 고배당주위클리커버드콜, 인기 배당 ETF의 변신 (7) | 2024.09.22 |

| RISE 200위클리커버드콜, 코스피와 성적 비교 (2) | 2024.08.18 |

| TIGER리츠부동산인프라 배당수익률 분석 (2) | 2024.07.22 |