안녕하세요.

지난주에 대출을 받아서 월배당ETF에 투자하는, 즉 대출이율과 배당수익률의 차이를 이용하는 배대마진 투자에 대해서 간략히 설명을 했었어요.

대출을 이용한 투자를 한다고 했을 때 대상 종목이 갖춰야 할 요건으로는,

첫째. 대출이율보다 높은 수익률이 가능할 것

둘째. 배당금을 꾸준히 지급할 것

이렇게 두 가지가 있을텐데요,

오늘은 구체적인 종목을 하나 예시로 들어보고자 해요.

제가 선정한 종목은 TIGER200커버드콜ATM 이에요

이 종목을 선정한 이유는

일단 커버드콜 종목으로서 연 8% 정도의 높은 배당수익률이 가능하고,

상장한지 비교적 오래 되어서 시장 상황에 따른 배당금 지급내역을 비교해볼 수 있기 때문에 이 종목을 코스피 지수와 비교해보려고 해요.

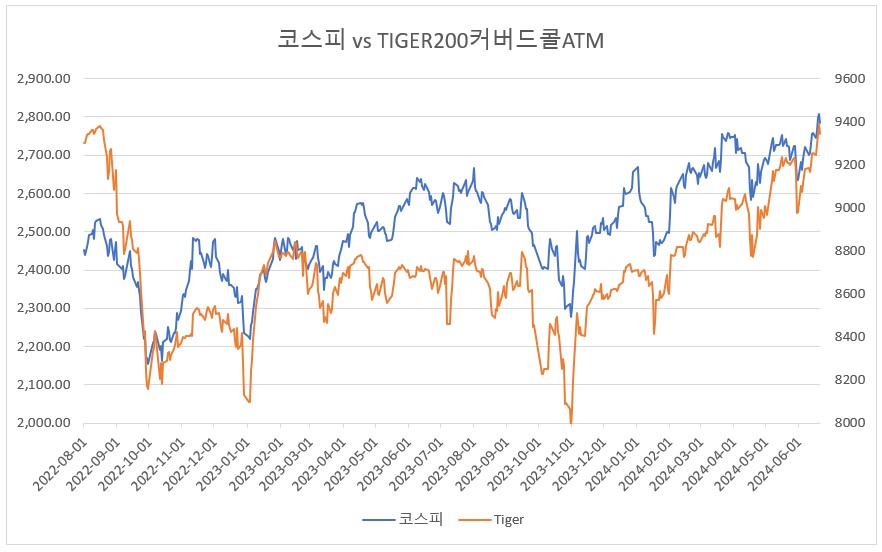

■ 코스피 vs TIGER200커버드콜ATM 지수 비교

비교 기간 22년 8월 1일 ~ 24년 6월 21일. TIGER 200커버드콜ATM의 월배당 지급내역을 22년 8월부터 조회가 가능하기에 해당 기간으로 설정을 했어요. 월배당ETF가 최근에 유행처럼 마구 상장하는 와중에 해당 종목은 비교적 오래 전 상장된 종목으로서 코스피와 비교를 하기에 적합하다고 판단했어요.

단순히 코스피 지수와 TIGER커버드콜의 가격을 비교한 그래프에요. 차트의 가장 마지막 부분은 비슷한 지점에 위치해 있는데 반해, 차트의 시작점인 왼쪽을 보면, 코스피가 TIGER보다 아래쪽에서 시작을 했으니, TIGER가 코스피 대비 떨어졌다는 걸 대충 확인할 수 있어요.

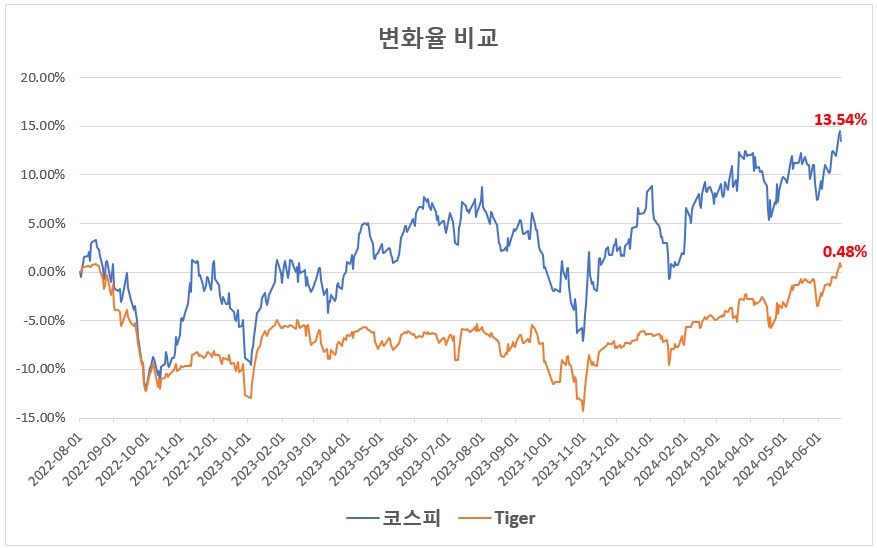

좀 더 정확히 확인해보고자 시작일을 기준점으로 해서 가장 최근까지의 변화율을 비교해봤어요.

■ 코스피, TIGER 변화율 비교

해당 기간 동안 코스피와 TIGER커버드콜의 변화율 비교에요. 기준점인 22년 8월 1일 대비해서 가격이 얼마나 변했는지를 나타낸 차트로서 22개월이 지난 24년 6월 21일날 코스피는 22년 8월 1일의 2452포인트 대비 13.54%가 오른 2784.26p 이고, TIGER는 22년 8월 1일의 9300원 대비 0.48%가 오른 9345원이 됐어요. 무려 13% 차이라니,,, 차이가 너무 커요.

그런데 TIGER커버드콜은 월배당을 지급하는 주식이잖아요. 위의 차트에서는 단순히 주가만을 비교한 차트로서 배당금이 반영되지 않았어요. 배당금을 지급 받은 시점에 재투자를 했다고 가정하면 차트가 어떻게 변할까요?

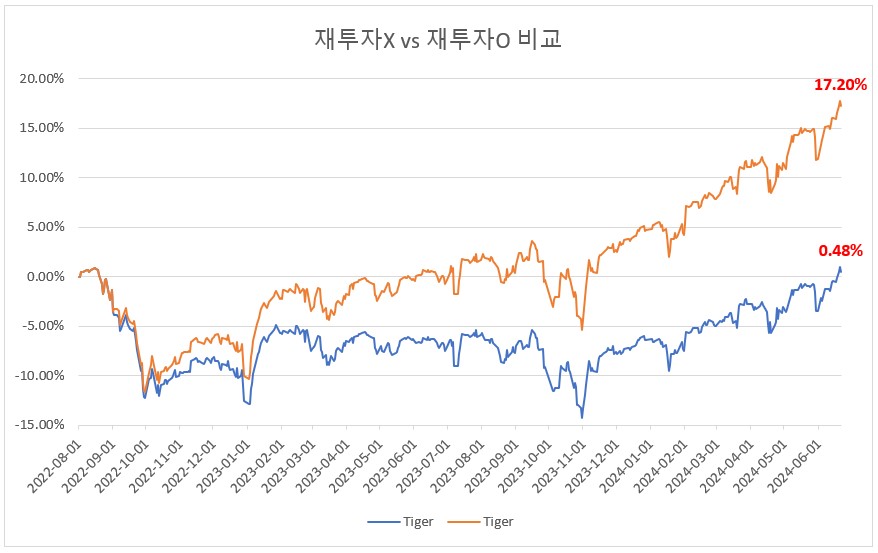

■ 배당금 재투자를 했을 때의 변화율 비교

TIGER 200커버드콜ATM 은 매월 말일을 기준일로 하는 월배당 ETF 상품으로서 다음달 두 번째 영업일에 분배금을 지급하는데요, 지급 시점에 배당금을 재투자를 했을 때의 변화율을 비교한거에요. 배당금 재투자시 코스피는 <그림2>와 동일하게 13.54%인데 반해, TIGER커버드콜은 수익률이 17.2%로 오히려 코스피보다 3.6%p 높아졌어요.

밑에 있는 <그림 6>의 차트를 보면, 지수가 떨어진 시점에 배당금 재투자가 이뤄지는 경우가 많아지면 발생할 수 있는 상황이에요.

배당금을 받는대로 다른 곳에 투자 또는 사용했다면 내가 보유한 TIGER200커버드콜ATM은 22개월이 지난 시점에 0.48%의 수익률을 기록한데 그치지만, 배당금 재투자를 했다면 코스피 대비 3.7%p 높은 수익률을 기록했다는 기록이 나오네요.

"월배당 ETF로 돈 놓고 돈 먹기 1편" 에서 소개했던 방법 중, 월배당금으로 대출이자를 모두 상환하고 남은 잔액으로 대출원금을 추가 상환했을 때 내가 보유한 주식은 위 <그림 4>에서 파란색 차트의 모습을 보일 것이고, 월배당금으로 대출이자만 상환하고 남은 잔액은 주식을 추가 매수했을 때는 파란색과 주황색 차트의 중간 어딘가에 위치해 있겠죠.

그런데 대출을 받아서 투자한거라면 배당수익률 보단 배당수익금이 꾸준해야 대출이자를 감당할 수 있겠죠?

■ TIGER200커버드콜ATM 배당이력

TIGER커버드콜의 분배금 지급이력을 보면, 배당금 지급당시의 기준가로 계산한 배당수익률은 매월 0.7% 수준으로 비교적 일정한 편이에요. 그런데 대출이자를 상환해야 한다면 배당수익률이 꾸준할게 아니라 배당수익금이 꾸준해야 하는데요, 22년 8월에 65원으로 가장 높은 배당금을 지급했고, 23년 10월에 56원으로 가장 낮은 배당금을 지급했어요. 가장 높은 배당금과 가장 낮은 배당금을 제외하면 평균적으로 61원의 배당금을 비교적 꾸준하게 지급했어요.

코스피 지수가 23년 8월 초 2667에서 23년 10월 말 2277까지 14.6% 떨어졌을 때 (핑크색 화살표) 분배금이 61원에서 56원으로 8.2% 감소했었고, 그 외 코스피가 22년 12월 2479p 에서 23년 1월 2218p 까지 10.5% 떨어졌을 때 (초록색 화살표)는 분배금 감소가 없었어요. 이를 통해 TIGER커버드콜의 분배금은 코스피 지수의 움직임 대비 둔감하게 변화되었다는 것을 확인할 수 있어요.

TIGER 200커버드콜ATM의 배당수익률은 대략 8%인데, 대출이자를 6%로 가정하면 약 2%의 배대마진이 있어요. 따라서 내가 매입한 가격에서의 배당수익률이 8%의 25%만큼 하락하여 배당수익률이 6% 이하로 떨어지게 되면 대출이자를 모두 갚을 수 없는 상황이 발생할 수 있는데요, 위에서 핑크색 화살표의 상황처럼 지수가 떨어지자 배당수익금도 떨어지는 상황이 일반적이라고 가정해보면, 25%의 배당삭감이 있기 위해선 지수는 44.5% 하락하여 1500p 이하로 떨어져야 한다는 계산이 나와요. 물론 항상 지수와 배당수익금이 비례해서 움직이진 않아요, 초록색 화살표 부분에선 지수가 떨어졌는데도 불구하고 배당금엔 변화가 없었지만, 지수보다 더 크게 배당수익금이 줄어드는 상황도 있을 수 있어요. (저 차트에선 없지만...)

■ 결론. 배대마진 투자 가능하다

지금까지 TIGER200커버드콜ATM 종목에 대한 분석을 해봤는데요, 이 종목을 활용할 경우 배대마진 투자가 가능할 수 있겠다는 결론이 나왔다고 생각해요. 배대마진 투자 종목이 갖춰야 할 두 가지 요건인, 대출이율보다 높은 수익률과 꾸준한 배당금 지급이 모두 가능하다는 이력이 있기 때문에요.

그리고, 커버드콜이란 종목이 흔히 우려하듯 제 살 깎아먹는 종목만은 아니다 라는 점도 확인할 수 있었어요.

참고로, TIGER200커버드콜ATM 을 추천하는 내용은 아니고, 이 종목이 월배당 지급 기간이 비교적 긴 종목이었기 때문에 예시로 든거에요. 또한 무분별한 대출을 부추기기 위함이 아닌 이런 투자도 가능하다는 아이디어를 공유하고 싶어서 작성한 글인 점 알아주셨으면 해요.ㅎㅎ

이 종목이 배당재투자를 했을 때 코스피보다도 오히려 높은 수익률을 기록할 수 있었던 건 국내 커버드콜 이라서 가능했던거 같아요. 커버드콜의 장점이 횡보하는 장에서 유리하다인데, 국내 코스피처럼 횡보하는 장이 또 어딨겠나 싶거든요.

그래서 조만간 엄청난 상승을 기록하고 있는 나스닥과 나스닥 지수 추종 커버드콜도 비교하는 글을 올려보도록 할게요.

내일이면 6월의 마지막 주가 시작하네요. 벌써 6월의 마지막 주...

아무쪼록 6월의 마지막 주이자 24년 상반기의 마지막 주에도 성투하시길 바래요~

'월배당 ETF' 카테고리의 다른 글

| RISE 200위클리커버드콜, 코스피와 성적 비교 (2) | 2024.08.18 |

|---|---|

| TIGER리츠부동산인프라 배당수익률 분석 (2) | 2024.07.22 |

| 국내 월배당ETF로 돈 놓고 돈 먹기 (0) | 2024.06.17 |

| ACE, SOL, TIGER 미국배당다우존스 성과비교 (한국판 SCHD) (0) | 2024.05.06 |

| KBSTAR 글로벌리얼티인컴 (국내월배당ETF) (1) | 2024.02.25 |