오늘은 헤럴드경제의 은퇴 앞둔 50대가 1억원으로 월 100만원의 현금흐름을 만들고자 했을 때 증권사별 포트폴리오가 담겨 있는 기사를 가져와봤어요. 기사 링크와 기사 요약내용, 그리고 기사에서 소개된 포트폴리오대로 투자했을 때의 예상 배당금도 직접 계산해서 추가하였으니 꼭 끝까지 읽어보시길 바래요.

■ 오늘의 기사

https://biz.heraldcorp.com/article/10558951?ref=naver

은퇴 앞둔 50대, 1억으로 월 100만원 현금 흐름 어떻게 짤까? [노후(NO後) 준비, 지금부터]

[헤럴드경제=유동현 기자] #. 50대 직장인 김모씨는 은퇴 후 현금 흐름 어떻게 만들어야할지 고민이다. 퇴직금으로 1억원 좀 넘는 돈을 받게 되는데, 매달 100만원씩 꺼내

biz.heraldcorp.com

■ 기사 요약

50대 은퇴 예정자의 퇴직금 운용 딜레마와 해법

현실적 고민: 퇴직금 1억원으로 월 100만원 현금흐름 만들기

50대 직장인 김씨는 은퇴 후 현금 흐름을 어떻게 만들어야 할지 고민 중이다. 퇴직금으로 1억원을 받게 되지만, 매달 100만원씩 사용하면 8년 후 고갈되기 때문이다. 김씨는 국민연금 월 수령액 100만원에 추가로 100만원이 필요하다고 계산했는데, 이를 위해서는 퇴직금의 목표 연 수익률이 12%여야 한다.

전문가 제안: 커버드콜 ETF 중심 포트폴리오

전문가들은 김씨의 목표 달성을 위해 커버드콜 ETF 중심 포트폴리오를 제안한다. 커버드콜은 주식을 보유하면서 콜옵션을 매도해 옵션 프리미엄을 얻는 전략으로, 높은 분배금을 제공하지만 상승장에서는 수익이 제한되고 하락장에서는 원금 손실 위험이 있다.

자산운용사별 구체적 포트폴리오 제안

삼성자산운용 김도형 본부장:

- Kodex 200타겟위클리커버드콜(20%)

- Kodex 금융고배당TOP10타겟위클리커버드콜(20%)

- Kodex 미국배당커버드콜액티브(20%)

- Kodex 미국30년국채타겟커버드콜(30%)

- Kodex 한국부동산리츠인프라(10%)

미래에셋 홍준영 본부장:

- TIGER 미국 AI빅테크10 타겟데일리커버드콜(20%)

- TIGER 미국 S&P500 타겟데일리커버드콜(20%)

- TIGER 미국배당다우존스 타겟데일리커버드콜(15%)

- TIGER 미국 30년국채커버드콜액티브(15%)

- TIGER 배당커버드콜액티브(15%)

- TIGER 리츠부동산인프라(15%)

KB자산운용 김석진 팀장:

- RISE미국테크100데일리고정커버드콜(90%)

- RISE 머니마켓액티브(10%)

한화자산운용 윤준길 팀장:

- PLUS 고배당주(40%)

- PLUS 고배당주위클리커버드콜(30%)

- PLUS 고배당주위클리고정커버드콜(30%)

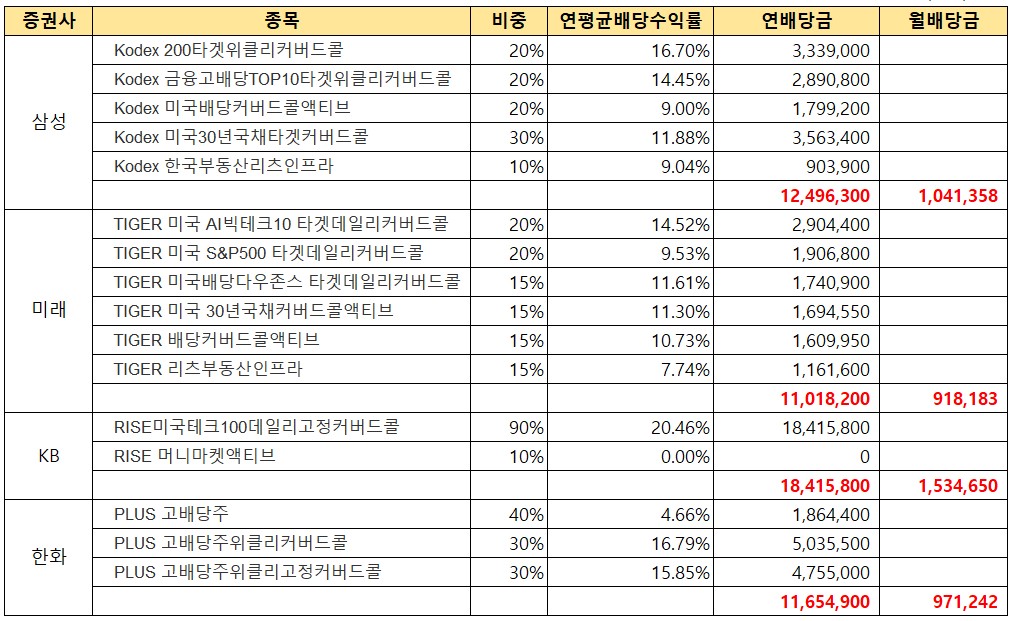

■ 전문가 제시 포트폴리오의 예상 현금흐름

위에서 증권사별로 전문가들이 제시한 포트폴리오 대로 투자했을 때 예상되는 월 현금흐름을 계산해봤어요.

KB 포트폴리오가 연 1841만원, 월 153만원으로 가장 많은 현금 확보가 가능하고, 한화가 연 1165만원, 월 97만원으로 가장 적은 현금 흐름을 발생시키는 걸로 예상돼요. 대부분의 종목이 커버드콜이라 배당소득세는 거의 없는 종목들로 구성이 되어 있네요.

포트폴리오 특징을 살펴보면,

삼성이 국내증시, 국내고배당, 미국배당, 미국채, 국내리츠로 고르게 자산 배분이 되어 있고,

미래는 미국빅테크10, S&P500, 미국배당, 미국채, 국내주식, 국내리츠로 자산 배분은 되어 있지만, 미국에 집중된 편이고,

KB는 나스닥 90%로 집중되어 있지만 유일하게 현금 10%를 포트폴리오에 보유하고 있고,

한화는 국내주식 100%로 몰빵되어 있어요.

■ 결론

투자에 정답은 없어요. 본인이 처한 상황에 맞게 위험과 안정의 균형을 맞추는 투자가 필요하죠. 위의 포트폴리오는 각 증권사별로 자신들이 출시한 종목만으로 포트폴리오가 구성되어 있지만, 투자자 입장에서는 증권사별 조합도 가능하고, 목적에 맞게 종목별 비중 조절하여 투자를 하면 되겠어요

또한, 가장 중요한건 배당수익률만 볼게 아니라 반드시 주가 변동도 같이 확인하여 투자원금을 잃지 않는 것도 중요해요. 제가 매월 공유하는 배당수익률과 주가, 비용을 정리한 글을 공유하니 참고하셔서 좋은 선택하시길 바래요.

※ 25년 7월 국내 상장 월배당ETF의 분배금 총정리

[국내월배당ETF] 25년 7월 분배금 총정리

안녕하세요. 국내에 상장된 국내 월배당 ETF 리스트와 종목별 월 분배금, 월평균 수익률, 연평균 수익률, 그리고 매달 발생하는 비용을 업데이트 하고 있어요. 25년 7월 분배금이 모두 확정되었어

bluegosari.com

'재테크 뉴스' 카테고리의 다른 글

| [오늘의 기사] 금감원, 커버드콜 점검하다 (0) | 2025.09.04 |

|---|---|

| [오늘의 기사] 중국 기술주에 투자하는 커버드콜 (5) | 2025.09.02 |

| [오늘의기사] 커버드콜에 뭉칫돈 (커버드콜과 지수 수익률 비교) (5) | 2025.08.17 |

| TIGER 리츠부동산인프라 액티브 2종 상장, 유증 리스크 회피 목적 (8) | 2025.08.10 |

| 삼성전자, 돌아온 외국인? (2) | 2025.06.15 |