안녕하세요.

국내 월배당 ETF의 종목별 월 분배금, 월평균 수익률, 연평균 수익률, 그리고 매달 발생하는 비용을 업데이트 하고 있어요.

국내 월배당 ETF는 지급 기준일에 따라 두 종류로 구분할 수 있는데요,

한 종류는 매월 15일을 지급기준일로 하고, 나머지 한 종류는 매월 말일을 지급기준일로 하고 있어요.

그 중 오늘은 15일을 지급기준일로 하는 월배당ETF의 배당금이 확정되었기에 해당 정보를 공유하고자 해요.

오늘까지 보유 중이거나, 오늘까지 매수를 했을 경우 9월 17일에 분배금을 지급받을 수 있어요.

■ 25년 9월 수익률 현황 (분배수익률 + 주가수익률)

9월 배당수익률, 8월 대비 한 달간의 주가수익률, 그리고 이 두 값을 합한 합산수익률 표시했구요, 합산수익률을 내림차순으로 정렬했어요

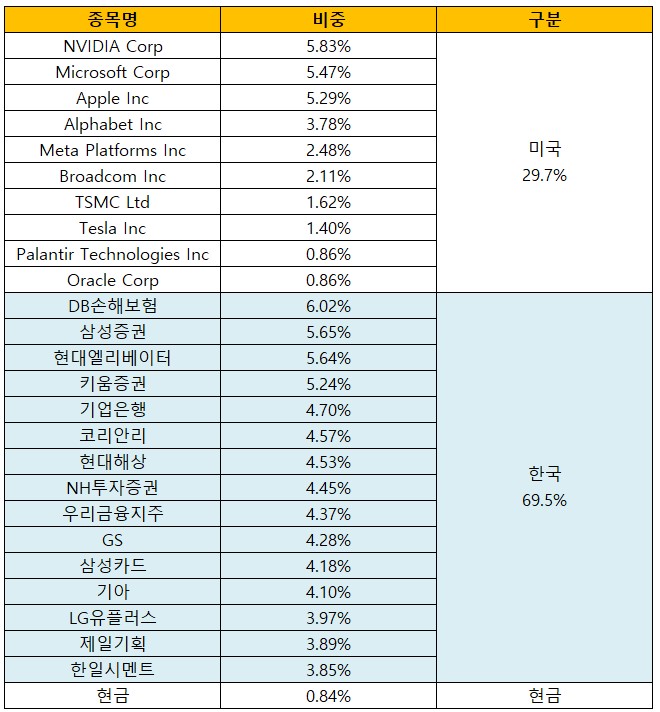

| 유형 | ETF명 | 배당수익률 | 주가수익률 | 합산수익률 |

| 주식 | RISE 코리아금융고배당 | 0.38% | 6.75% | 7.13% |

| 주식형 | RISE 코리아밸류업 | 0.15% | 5.58% | 5.73% |

| 주식형 | PLUS 코리아밸류업 | 0.15% | 5.02% | 5.18% |

| 커버드콜(주식) | ACE미국반도체데일리타겟커버드콜(합성) | 1.22% | 3.58% | 4.80% |

| 커버드콜(주식) | ACE미국빅테크7+데일리타겟커버드콜(합성) | 1.24% | 3.45% | 4.69% |

| 주식 | Tiger 코리아배당다우존스 | 0.38% | 4.30% | 4.68% |

| 커버드콜(주식) | TIGER 미국AI빅테크10타겟데일리커버드콜 | 1.22% | 3.19% | 4.41% |

| 커버드콜(주식) | PLUS 미국배당증가성장주데일리커버드콜 | 1.16% | 2.37% | 3.53% |

| 주식 | SOL 미국배당다우존스2호 | 0.44% | 2.64% | 3.08% |

| 커버드콜(주식) | Kodex 200타겟위클리커버드콜 | 1.40% | 1.55% | 2.96% |

| 주식형 | ACE 미국배당다우존스 | 0.36% | 2.53% | 2.89% |

| 주식형 | KODEX 미국배당다우존스 | 0.27% | 2.55% | 2.82% |

| 커버드콜(주식) | TIGER 미국테크TOP10타겟커버드콜 | 0.83% | 1.93% | 2.76% |

| 혼합 | SOL 미국배당미국채혼합50 | 0.35% | 2.31% | 2.66% |

| 커버드콜(주식) | TIGER 미국배당다우존스타겟커버드콜1호 | 0.62% | 2.01% | 2.63% |

| 커버드콜(주식) | TIGER 미국배당다우존스타겟데일리커버드콜 | 0.99% | 1.54% | 2.53% |

| 리츠 | TIGER 리츠부동산인프라TOP10액티브 | 0.52% | 1.57% | 2.09% |

| 리츠 | KODEX 한국부동산리츠인프라 | 0.71% | 1.27% | 1.98% |

| 커버드콜(주식) | ACE미국500데일리타겟커버드콜(합성) | 1.24% | 0.73% | 1.97% |

| 혼합 | Kodex 코리아배당성장채권혼합 | 0.17% | 1.61% | 1.77% |

| 커버드콜(주식) | KODEX 미국배당커버드콜액티브 | 0.77% | 0.98% | 1.75% |

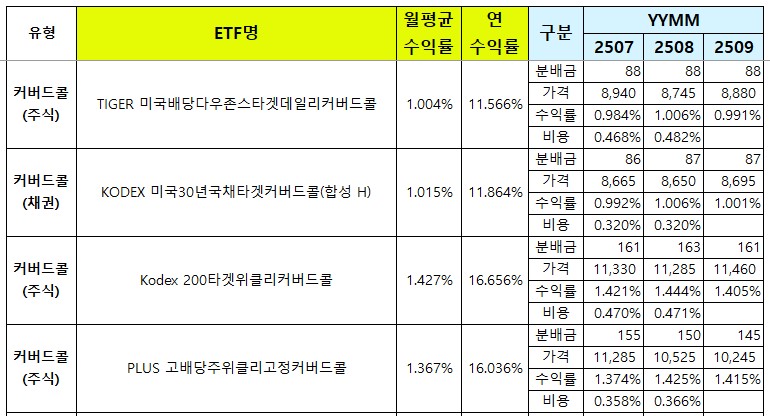

| 커버드콜(채권) | KODEX 미국30년국채타겟커버드콜(합성 H) | 1.00% | 0.52% | 1.52% |

| 리츠 | TIGER 리츠부동산인프라10채권혼합액티브 | 0.26% | 0.99% | 1.26% |

| 혼합 | Kodex 삼성전자채권혼합 | 0.17% | 0.74% | 0.91% |

| 커버드콜(주식) | PLUS 고배당주위클리고정커버드콜 | 1.42% | -2.66% | -1.25% |

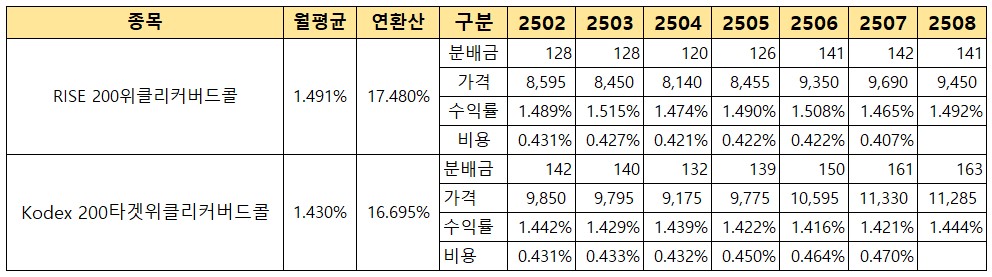

■ 종목별 분배금, 분배수익률, 비용 현황

- ACE 미국배당다우존스는 3, 6, 9, 12월에 비교적 배당률이 높은 편이에요. 그래서 이번달에도 KODEX 미국배당다우존스 대비 0.9% 더 높은 배당수익률을 기록하며, 연수익률 기준으로는 3.5%가 됐어요.

- RISE 코리아밸류업 연배당수익률 1.47%, PLUS 코리아밸류업 2.62%로 PLUS가 더 높은데요, 한 달간 주가수익률을 합한 값은 RISE 코리아밸류업이 PLUS 대비 더 높아요.

- TIGER 코리아배당다우존는 매월 48원씩 꾸준한 분배금을 지급하고 있는데요, 이번달엔 지난달 대비 주가가 약 4% 상승을 했어요.

- 커버드콜 종목들의 특성상 추종하는 지수만큼의 상승은 하지 못했지만, 일부 종목 주가가 상승하면서 배당금도 같이 상승한 종목들이 있는데요, TIGER 미국테크TOP10타겟커버드콜, TIGER 미국AI빅테크10타겟데일리커버드콜, ACE 미국빅테크7+데일리타겟커버드콜은 7, 8, 9월 배당금도 오르고 주가도 상승을 했어요.

- 국내 지수를 추종하는 KODEX 200타겟위클리커버드콜은 지난달 대비 주가는 올랐는데, 배당수익률은 2원이 줄어들었어요.

- PLUS 고배당주위클리고정커버드콜은 연 16%의 배당수익률로 높지만, 코스피의 상승 흐름과 맞지 않게 8월, 9월 연속해서 주가는 하락을 하고 있는데요, 앞으로 두고봐야겠지만, 이런 움직임을 보이는 커버드콜이 피해야할 전형이에요.

- TIGER 리츠부동산인프라TOP10액티브, TIGER 리츠부동산인프라10채권혼합액티브 이 두 종목은 이번에 처음 분배금을 지급하는데요, 생각보다 분배금이 작네요. 두 종목 모두 7월 말에 상장을 했기 때문에 한 달 반에 해당하는 분배금이라면 온전한 한 달치는 36원 수준이 되는데요, 그러면 패시브 종목인 TIGER 리츠부동산인프라 대비 주가는 두 배가 넘으면서 분배금은 고작 3원 밖에 차이가 안나는게 돼요. 이번에 지급한게 한 달 반에 해당하는 분배금인지, 아니면 한 달치인지는 다음달에 추가 확인이 필요하네요.

- SOL 미국배당미국채혼합50, KODEX 코리아배당성장채권혼합, KODEX 삼성전자채권혼합 같은 종목들은 IRP 계좌의 안전자산 30% 룰을 노린 종목인거 같은데, 배당수익률로도 투자 컨셉으로도 그다지 매력을 느끼지 못하겠네요.

간략히 9월 월중 배당 종목에 대해서 살펴봤는데요, 메인은 월말 종목이에요.

월말 종목으로 배당을 받기 위해선 9월 26일까지 매수를 하면, 10월 2일에 배당금을 받을 수 있으니 참고하세요.

'월분배금 현황' 카테고리의 다른 글

| [국내월배당ETF] 25년 9월 분배금 총정리 (1) | 2025.09.29 |

|---|---|

| [국내월배당ETF] 25년 8월 분배금 총정리 (6) | 2025.08.31 |

| [국내월배당ETF] 25년 8월 월중 분배금 (지급기준일 15일 종목) (6) | 2025.08.15 |

| [국내월배당ETF] 25년 7월 분배금 총정리 (8) | 2025.08.03 |

| [국내월배당ETF] 25년 7월 월중 분배금 (지급기준일 15일 종목) (3) | 2025.07.13 |