안녕하세요.

요즘 우리나라 경제는 대외적으로 관세 이슈로, 대내적으로는 출산율로 저하로 인한 고령화 이슈로 저성장을 우려하는 목소리가 커지고 있어요.

오늘은 그와 관련한 기사를 가져와 요약했으니, 전문을 보고 싶으신 분들은 아래 기사 링크를 클릭, 요약본만 보고 싶으신 분들은 제 글을 읽어보시면 돼요.

■ 기사 전문

https://www.mk.co.kr/economy/view/2025/347299

캐피털 → 인컴…돈 버는 방식이 바뀐다 [저성장 시대 재테크 생존법]

1987년 노벨 경제학상을 수상한 로버트 소로우는 경제 성장 3요소로 노동, 자본, 생산성을 꼽았다. 한국은 3가지 요소 모두 흔들리는 상태다. 국내외 연구기관을 중심으로 저성장을 넘어 0% 성장을

www.mk.co.kr

■ 요약내용

✔ 저성장 시대가 온다: 투자 패러다임의 대전환

한국 경제가 심각한 전환점에 서 있습니다. 1987년 노벨 경제학상 수상자 로버트 소로우가 제시한 경제성장 3요소(노동, 자본, 생산성)가 모두 흔들리고 있고, 국내외 연구기관들은 저성장을 넘어 '무성장' 시대 진입을 우려하고 있습니다. 이런 상황에서 투자자들은 과연 어떤 전략을 택해야 할까요? 고성장 시대의 투자법칙은 이제 통하지 않습니다.

고성장 시대 @ 과거

- 자본이득(Capital Gain) 추구

- 위험자산 중심 투자

- 주가 상승을 통한 수익 창출

저성장 시대 @ 현재 & 미래

- 운용이득(Income Gain) 중심

- 안전자산 포트폴리오 구성

- 배당, 이자 등 정기적 수익 확보

저성장 국면에서는 기업이 '얼마나 버느냐'보다 '벌어들인 돈을 어떻게 쓰느냐'가 더 중요해집니다. 성장 동력이 제한된 상황에서 배당 등 주주환원 수준이 투자 수익률에 직결되기 때문입니다.

✔ 일본 사례로 본 배당주의 힘

일본은 우리보다 30년 앞서 저성장 시대를 경험했습니다. 작년부터 시행한 우리나라 밸류업 프로그램을 일본은 이미 30년 전에 시작을 했고, 그 성과는 놀라웠습니다.

- 2001년부터 4년간 고배당주 지수가 시장 전체 수익률을 50% 이상 웃돌았습니다

- 일본 기업들의 평균 배당률이 1990년대 8%에서 2005년 15%로 급상승했습니다

- 투자자들의 관심이 배당주에 쏠리자 기업들도 앞다퉈 주주환원을 강화했습니다

✔ 한국 증시에서도 시작된 배당주 열풍

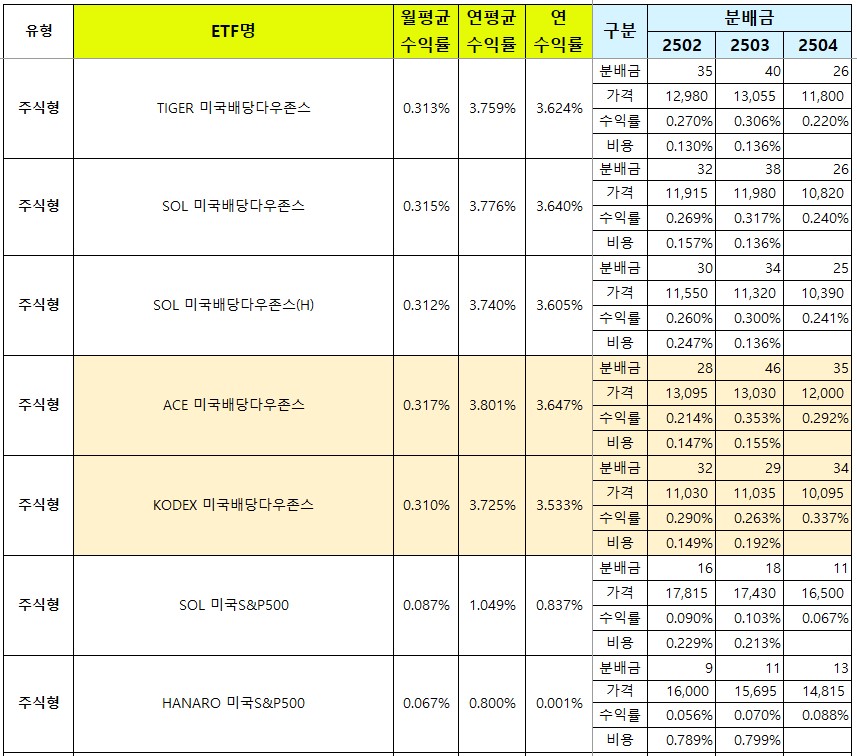

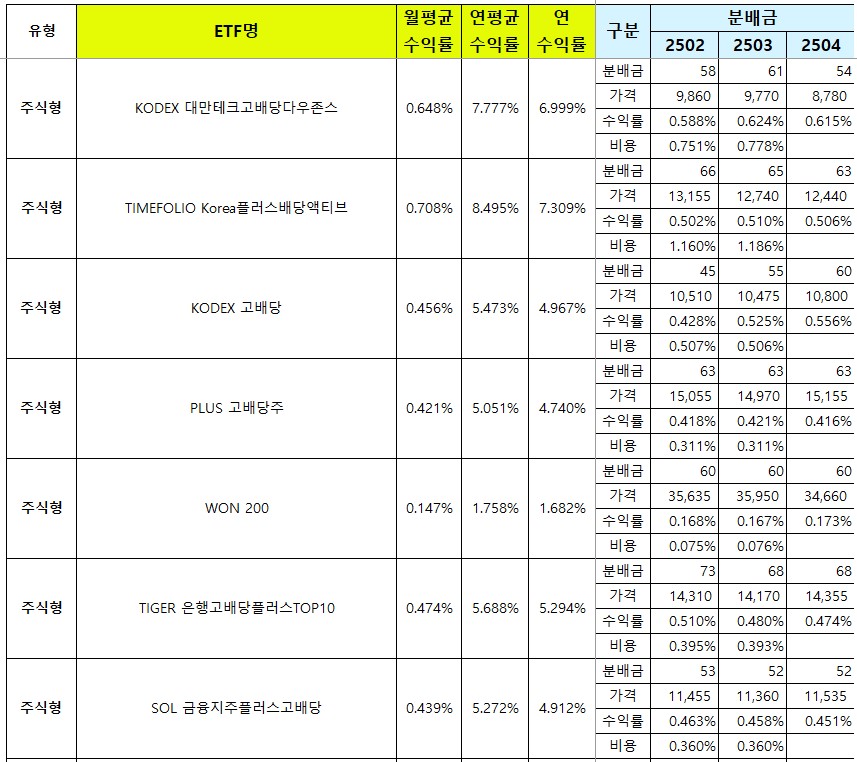

한국에서도 배당주 선호 현상이 뚜렷하게 나타나고 있고, 2025년 기준 배당 관련 지수 성과를 보면 아래와 같습니다.

- 코스피 고배당 50 지수: 7.8% 상승

- 코스피 배당성장 50 지수: 9.1% 상승

불확실성이 커질수록 배당주가 상승하고 있으며, 그 중 월배당 ETF의 인기는 폭발적이라고 할 수 있습니다.

- 삼성 KODEX CD1년금리플러스액티브: 4,007억원 순유입 (배당수익률 연 3% 수준)

- 한투 ACE 미국30년국채액티브: 2,669억원 순유입 (배당수익률 연 3.2% 수준)

- 미래에셋 TIGER 미국30년국채커버드콜액티브: 1,389억원 순유입 (배당수익률 연 11.3% 수준)

특히 커버드콜 전략을 활용한 상품들이 주목받고 있는데요, 이는 기초자산의 배당 외에도 콜옵션 매도 수익을 추가 배당으로 제공하기 때문입니다.

✔ 부자들이 먼저 눈치챈 변화

'2025 대한민국 웰스 리포트'에 따르면, 금융자산 10억원 이상 보유한 부자들의 투자 전략이 올해 완전히 바뀌었습니다.

부자들은 예금(40.4%), 금(32.2%) 투자를 가장 선호했으며, 부동산(20.4%)과 가상자산(17.9%)이 전체 12개 자산 중 8, 9위를 기록했습니다.

✔ 마무리: 변화하는 시대에 맞는 투자 전략

저성장 시대는 위기이자 기회입니다. 과거의 투자 방식에 매몰되지 않고 새로운 패러다임에 빠르게 적응하는 투자자가 살아남을 것입니다. 일본의 30년 경험이 보여주듯, 저성장 시대에도 올바른 전략으로 수익을 창출할 수 있습니다. 중요한 것은 자본이득에서 운용이득으로의 관점 전환과, 안전자산 중심의 포트폴리오 재구성입니다. 부자들이 이미 시작한 변화에 주목하세요. 그들의 투자 전략 변화는 앞으로 다가올 투자 환경을 미리 보여주는 나침반이 될 것입니다.

'월배당 ETF' 카테고리의 다른 글

| 국내 월배당 ETF 골라보기, 단 커버드콜은 제외 (0) | 2025.10.12 |

|---|---|

| 미국증시 대하락! 나스닥 100 지수 추종하는 커버드콜 분석 (1) | 2025.04.05 |

| Tiger 리츠부동산인프라, 월분배금 지급방식 변경 (1) | 2025.03.28 |

| TSLY, 실제로 배당수익률 100%인지 확인해보기 (0) | 2025.02.24 |

| 코스피200 관련 커버드콜 총정리 (0) | 2025.01.28 |