안녕하세요.

트럼프 관세 영향으로 인해 전세계 증시가 폭락을 하고 있어요.

특히 미국은 그 어느 나라보다 큰 폭으로 하락을 하고 있는데요,

미국3대 지수인 다우산업, 나스닥, S&P500 지수가 이틀 연속 5%가 넘는 하락을 했을 정도에요.

그래서 오늘은 기술주 비중이 큰 나스닥 지수와 나스닥 지수를 추종하는 국내 상장된 커버드콜 3 종목의 성과를 비교해봤어요.

과연, 흔히들 얘기하듯 커버드콜은 상방은 막혀있고, 하방은 열려 있는지,

또는, 오를 땐 덜 오르고, 떨어질 때도 덜 떨어지는게 맞는지,

확인을 해볼게요.

■ 비교 대상 및 기간

- 나스닥 종합지수 - "나스닥" 으로 표기

- TIGER 미국나스닥100커버드콜(합성) - "TIGER"로 표기

- TIGER 미국나스닥100타겟데일리커버드콜 - "TIGER 타겟"으로 표기

- Kodex 미국나스닥100데일리커버드콜OTM - "KODEX"로 표기

- 위 네 가지에 대해서 가장 늦게 상장한 KODEX의 상장일인 24년 10월 23일 이후의 성과를 비교

■ 주가 비교

- 24년 10월 23일부터 현재까지 나스닥종합지수와 커버드콜 3종목의 주가 변화율을 비교한 그래프에요.

- 0%에서 시작하여 25년 4월 2일 기준으로 나스닥 14.7% 하락, KODEX 11.94% 하락, TIGER 7.07% 하락, TIGER 타겟 12.58% 하락

- 나스닥지수가 가장 많이 하락했고, 그 다음으로 TIGER 타겟, KODEX, TIGER 순인 것을 알 수 있어요.

- 확실히 커버드콜이 덜 떨어진게 확인이 되네요.

- 그러면 오를 때도 덜 올랐는지 확인을 해볼게요.

- 24년 11월~12월의 모습을 보면, 올랄 갈 때 기울기의 차이는 있지만, 오측으로 갈수록 결국 한 지점에서 다 만나는 것이 보이는데요, 이런 모습을 보면 딱히 오를 때 덜 오른거 같진 않은 모습이에요.

- 나스닥이 가장 먼저 오르고, KODEX와 TIGER 타겟은 비슷하게 따라오르는데, TIGER만 가장 뒤늦게 따라올라가다보니 일시적으로 간격이 벌어진 지점도 있었어요.

- 그런데요, 나스닥 지수가 횡보하는 구간에서 오히려 KODEX와 TIGER타겟이 지수 대비 하락률이 큰게 확인이 되네요.

- 반면 TIGER는 지수를 잘 따라가고 있는 모습이에요.

- 지금까지 살펴본 바로는 어느 시점에서 보느냐에 따라 전혀 다른 해석이 나올 수도 있지만, 제가 정리한 기간의 그래프만 보자면, 지수가 오를 땐 커버드콜 종목들도 잘 따라 올라감, 지수가 횡보할 땐 종목별로 수익률이 더 나빠지는 종목이 있음, 지수가 떨어질 땐 커버드콜이 덜 떨어짐. 이렇게 정리해볼 수 있겠네요.

그런데 커버드콜이 하락장에서 덜 떨어진다고 하는건, 배당 때문이잖아요. 그래서 배당수익률도 비교해볼게요.

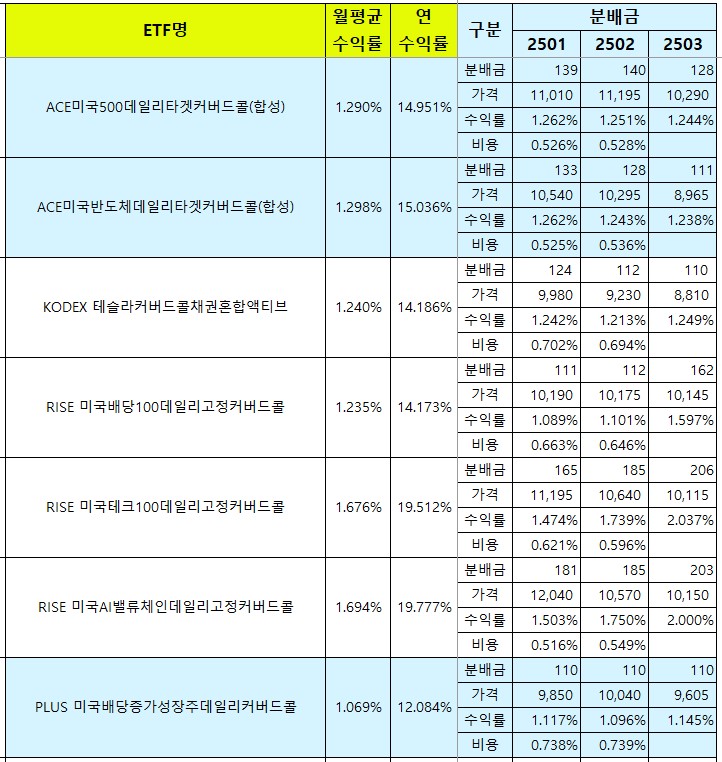

■ 배당수익률 비교

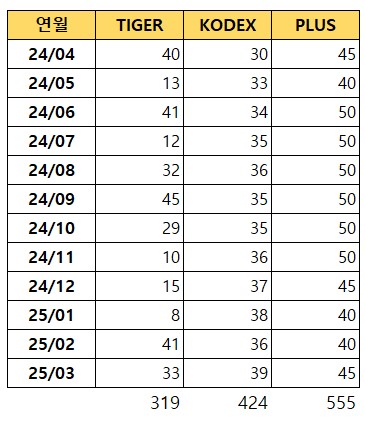

- 위의 표는 종목별 매월 1주당 배당금 발생 현황이에요.

- 만약 24년 10월 24일에 각 종목을 1주씩만 매수를 했다면, KODEX는 총 861원, TIGER는 568원, TIGER타겟은 638원을 받을 수 있었어요.

- 시작할 때 주가가 달랐기 때문에 이를 수익률로 표시를 해보면, KODEX 8.4%, TIGER 6.25%, TIGER타겟 7.73%의 배당수익률을 올릴 수 있었어요.

- KODEX는 월별로 주가 대비 1.5%가 넘는 배당수익률이고, TIGER는 1%, TIGER타겟은 1.3% 정도 되네요.

■ 종합수익률 비교

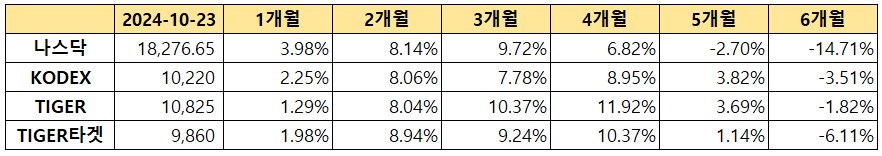

- 위의 표는 24년 10월 23일에 매수했다고 했을 때 매월 주가수익률에 누적배당수익률을 더한 종합수익률을 비교한 표에요.

- 24년 10월 23일에 각 종목을 매수했다고 하면,

- 나스닥종합지수는 총 14.71%의 손실 중이고,

- KODEX 미국나스닥100데일리커버드콜OTM은 11.94%의 주가 손실을 기록했지만, 그 동안 누적 배당금으로 8.42%를 받았기 때문에 총손익은 3.51% 손실

- TIGER 미국나스닥100커버드콜(합성)은 7.07%의 주가 손실을 기록했지만, 누적배당금이 6.25%이기 때문에 총손익은 1.82% 손실

- TIGER 미국나스닥100타겟데일리커버드콜은 12.58%의 주가 손실을 기록했지만, 누적배당금이 7.73%이기 때문에 총손익은 6.11% 손실

※ 결론

- 배당금을 지급하는 방식에는 두 가지가 있어요. 일정금액을 지급하는 방식과 일정비율을 지급하는 방식.

- 일반적으로는 일정금액을 지급하기 때문에 배당금은 그대로인데 주가가 오르면 배당수익률은 떨어지고, 주가가 떨어지면 배당수익률이 오르는 반비례의 관계에 있어요.

- 반면, 일정비율을 지급하는 방식은 커버드콜의 방식이에요. 주가가 오르면 배당금도 오르고 주가가 떨어지면 배당금도 떨어지는 비례 관계에 있어요. 오늘 소개한 3종목이 모두 여기에 해당돼요.

- 이번 하락이 언제까지 지속될지 알 순 없지만, 지급 커버드콜을 적립해나간다면, 어느날 "그래도 미국이니깐!" 하면서 다시 상승을 하게 된다면, 주식 평가금액도 오르고, 매달 받는 배당금도 늘어날 수 있어요.

- 물론, 그 반대의 상황인, 주가도 떨어지고 배당금도 떨어질 수도 있지만요.

투자 권유와는 무관하며, 판단은 개인의 몫입니다.

'월배당 ETF' 카테고리의 다른 글

| 국내 월배당 ETF 골라보기, 단 커버드콜은 제외 (0) | 2025.10.12 |

|---|---|

| 저성장 시대 재테크, 인컴형 자산 중 "월배당ETF"가 뜬다. (3) | 2025.05.25 |

| Tiger 리츠부동산인프라, 월분배금 지급방식 변경 (1) | 2025.03.28 |

| TSLY, 실제로 배당수익률 100%인지 확인해보기 (0) | 2025.02.24 |

| 코스피200 관련 커버드콜 총정리 (0) | 2025.01.28 |