안녕하세요.

오늘도 월배당 ETF와 관련해서 눈에 띄는 뉴스 하나를 들고 왔어요.

재작년말부터 폭증한 커버드콜 ETF 종목 증가와 또한 폭발적으로 투자금이 몰리는 걸 보면서,

내심 다양한 상품이 나오는건 반기는 마음도 있었지만, 어느 순간부턴 불가능에 가까울 정도로 높은 분배수익률을 보면서 불안한 마음도 같이 커졌거든요.

그런데 마침 금융감독원이 커버드콜 실태점검을 한다는 기사가 있어서 공유할게요.

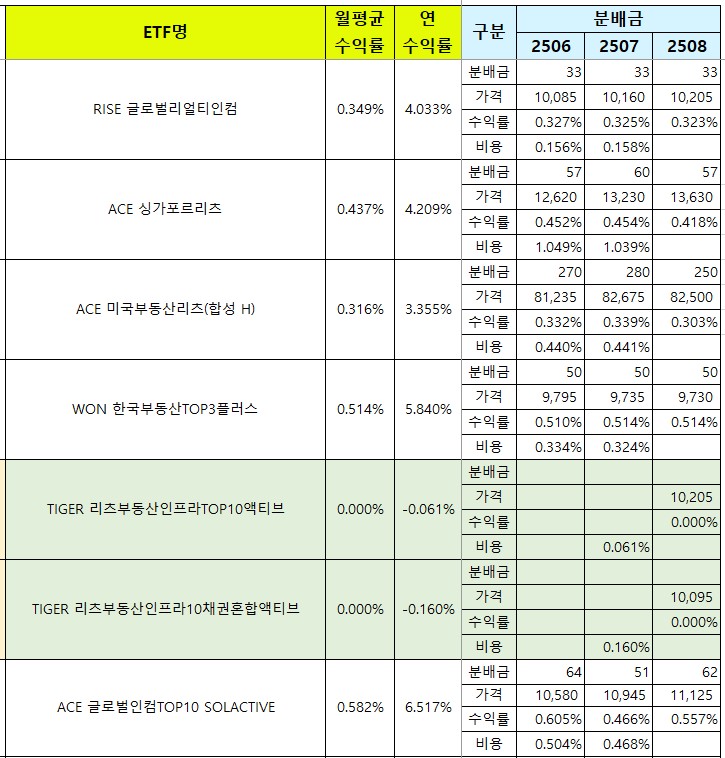

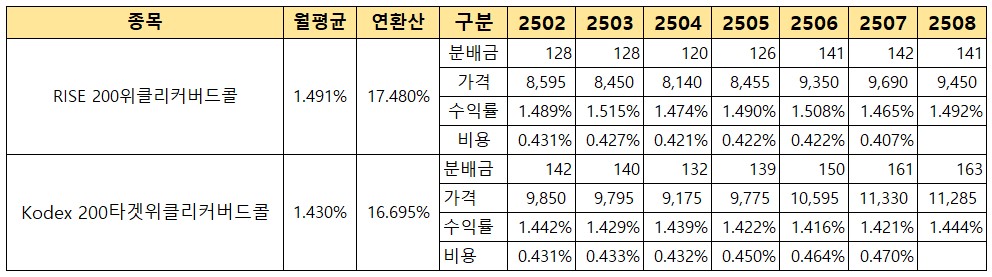

그리고 글 마지막엔 기사에서 소개된 종목의 수익률 비교 데이타도 첨부했으니 끝까지 읽어주세요~

■ 기사 원문

https://news.einfomax.co.kr/news/articleView.html?idxno=4372878

금감원, ETF 운용사 커버드콜 서면조사…분배율 정조준 - 연합인포맥스

금융감독원이 높은 분배율 전략을 구사하는 자산운용사의 커버드콜 상장지수펀드(ETF) 운용 행태를 점검한다.개인 투자자들 사이에 월분배 커버드콜 상품의 인기가 높아지면서 과도한 분배 경

news.einfomax.co.kr

■ 기사 요약

1. 금융감독원의 커버드콜 ETF 운용 실태점검 실시

금융감독원이 높은 분배율을 제공하는 자산운용사들의 커버드콜 ETF 운용 행태를 점검하기 위해 지난달 말 운용사들에게 ETF 분배율 설정 및 지급 내역 등을 서면으로 제출하도록 요구했습니다.

2. 커버드콜 ETF 시장의 과열 경쟁 양상

월분배 상품으로 분배금 지급 주기를 단축하고 목표 분배율을 연 20%를 넘기는 상품까지 등장하면서 커버드콜 ETF 시장 경쟁이 과열되고 있는 상황입니다.

3. 커버드콜 ETF의 구조와 특성

커버드콜 ETF는 보유 주식에 대해 콜옵션을 매도하는 전략으로, 주가 하락 시 옵션 프리미엄으로 손실을 줄일 수 있지만 주가 상승 시에는 수익률이 제한되는 구조화 상품입니다.

4. 주요 커버드콜 ETF 상품들의 폭발적 성장

삼성자산운용과 KB자산운용의 코스피200 기반 상품이 합쳐서 1조 원을 넘는 순자산 증가를 기록했고, 미래에셋과 신한자산운용의 상품들도 각각 2천억 원, 1천100억 원가량 순자산이 늘어났습니다.

5. 당국의 검사 방향과 규제 포인트

금감원은 집합투자규약 준수 여부를 중점적으로 살펴보며, 분배금이 정해진 기준에 맞게 지급됐는지와 분배금 재원 마련 과정을 면밀히 검토할 예정입니다.

■ 개인 의견

"분배금 재원 마련 과정을 면밀히 검토한다"가 핵심 포인트인거 같아요. 커버드콜 종목은 옵션 매도를 통해서 분배금 재원을 마련한다고 되어 있는데도 불구하고 정해진 분배수익률을 맞추기 위해 원금을 팔아치우면서까지 분배금을 지급한다는 의심이 특정 종목들에 대해선 거의 확신에 가까울 정도거든요.

그런데 마침 금융감독원의 이번 조사를 통해서 옥석 가리기가 가능해질거라는 기대가 있어요. 결국 분배금 재원 마련을 위해 원금에 손을 댔느냐 안 댔느냐에 대한 확인이 꼭 이뤄졌으면 하는 바람이에요.

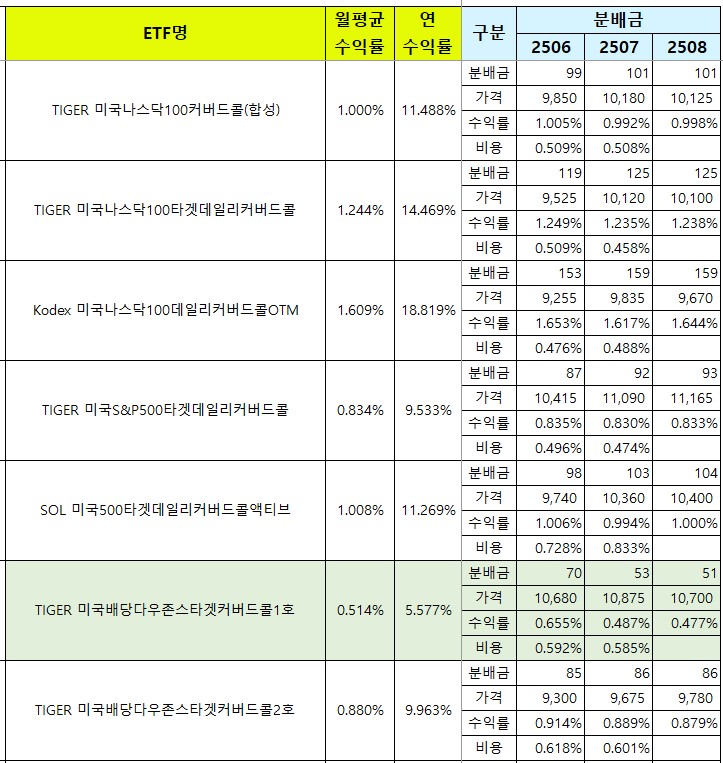

■ 수익률 비교

기사에서 소개된 동일 컨셉의 KODEX 200타겟위클리커버드콜, RISE 200위클리커버드콜의 주가 비교 그래프와 배당수익률 비교했어요.

ㅁ 주가수익률 비교

KODEX 200타겟위클리커버드콜이 상장한 24년 12월 3일부터 주가 수익률 비교 시, RISE는 현재까지 11.71% 상승한 반면, KODEX는 15%가 상승하면서 주가 수익률에서 KODEX가 약 3.2% 우세하네요.

ㅁ 배당수익률 비교

25년 2월부터 8월까지 배당수익률을 비교했을 때 RISE는 월평균 1.49%의 분배금을 지급하여 비용을 감안한 연 분배수익률은 17.48%, KODEX는 월평균 1.43%의 분배금을 지급하며 비용을 감안한 연 분배수익률은 16.695%로 RISE가 KODEX 대비 약 0.5% 정도 높아요.

배당수익률(=분배수익률)은 분배금을 주가로 나눈 수치이기 때문에 KODEX의 주가수익률이 RISE 대비 높기 때문에 KODEX의 배당수익률이 좀 낮게 보일 수도 있구요. 고려해야할 요소는 많아요.

ㅁ 투자를 고려한다면...

- 두 종목 중에 선택을 해야한다면, 주가수익률+배당수익률이 더 높은 KODEX에만 투자를 할 수도 있구요.

- 두 종목의 분배금지급일이 RISE는 월말, KODEX는 월중이기 때문에 두 종목에 동시에 투자하여 월중에 받은 KODEX 분배금으로 RISE를 사고, 월초에 받은 RISE 분배금으로 KODEX를 사는 식으로 한 달에 분배금을 두 번씩 받는 투자를 고려해볼 수도 있어요.

금감원의 커버드콜 실태 조사 결과가 나오게 되면, 그 때 결과도 공유하도록 할게요

'재테크 뉴스' 카테고리의 다른 글

| [오늘의 기사] 폭등하는 금! 외국언론에선 어떻게 예상하고 있을까? (1) | 2025.09.16 |

|---|---|

| [오늘의 기사] 키움 한국 고배당& 미국 AI테크 ETF 상장 (1) | 2025.09.08 |

| [오늘의 기사] 중국 기술주에 투자하는 커버드콜 (5) | 2025.09.02 |

| [오늘의 기사] 1억원으로 월100만원 현금흐름 만들기 (7) | 2025.08.24 |

| [오늘의기사] 커버드콜에 뭉칫돈 (커버드콜과 지수 수익률 비교) (5) | 2025.08.17 |