안녕하세요.

배대마진, 즉 배당과 대출이자의 차이를 이용한 돈 놓고 돈 먹기 투자를 실제로 해보고 있는데요,

네 번째 배당금을 받았고, 네 번째 대출이자를 납입했어요.

오늘 그 내역을 정리해서 공유해볼게요.

※ 참고로 아래 글은 투자 권유나 홍보가 아닌 제가 실제로 진행하는 투자 내용을 공유하는 정도입니다.

■ 지난 스토리

- 24년 11월 - 주택청약예금 납부금 580만원으로 예금담보대출 530만원을 금리 4.12%로 받음. 그리고 RISE 200위클리커버드콜 608주를 매수함

- 24년 12월 - 608주에 대해서 81,742원(주당 134원)을 받아서 17,898원의 대출이자를 납부하고 남은 금액은 주식 7주를 추가 매수함

- 25년 1월 - 615주에 대해서 77,490원 (주당 126원)을 받아서 18,516원의 대출이자를 납부하고 남은 금액은 주식 7주를 추가 매수함

- 25년 2월 - 622주에 대해서 76,224원 (주당 127원)을 받아서 18,545원의 대출이자를 납부하고 남은 금액은 주식 8주를 추가 매수함

■ 배당금 입금

- 1주당 128원씩해서 629주에 대한 배당금 80,512원을 받았어요.

- 절세 계좌가 아닌 일반 계좌로 투자를 하고 있는데도 불구하고 이번달엔 세금을 하나도 안 떼였어요.

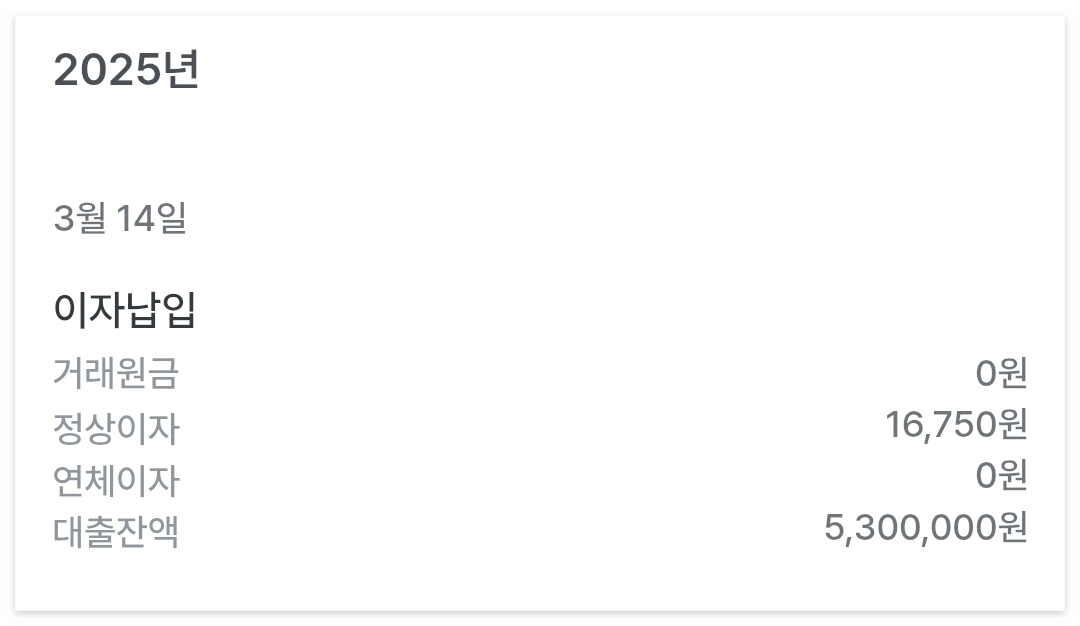

■ 대출이자 납부

- 530만원에 대한 대출이자 16,750원을 납부했어요.

- 아직 대출원금은 1원도 갚지 않은 상태에요.

- 따라서 이번달 배대마진은 배당금 80,512원에서 대출이자 16,750원을 뺀 63,762원이에요.

■ 배대마진 투자결정

① 매월 주식 잔고가 마이너스면 배대마진은 주식에 재투자 → 저가매수로 배당금 늘리기

② 매월 주식 잔고가 플러스면 배대마진은 대출 원금 상환 → 대출 원금 줄여서 대출이자 낮추기

- 대출 이자를 상환하고 남은 배당 잔액에 대해선 위와 같은 기준을 설정해놨어요.

- 배당을 받은 주식 평가금액이 마이너스면 주식에 재투자를 해서 평단가를 낮춤과 동시에 배당금을 늘리고,

- 주식 평가금액이 플러스면 대출 원금을 일부라도 상환해서 다음달엔 대출 이자를 줄이는 쪽으로 투자하기로요.

- 그런데 이번달은 주식 평가금액이 마이너스였어요. 그래서 주식을 추가매수하기로 했어요.

- 대출이자 상환 후 남은 6만3천원과 계좌에 남아있던 예수금을 합해서 8주를 추가 매수했어요.

■ 총정리

- 총 매수금액은 지난달 547만원에서 이번달 553만원이 됐고, 수량은 629주에서 637주가 됐어요.

- 대출원금은 530만원 그대로이고, 대출이자는 16,750원을 납부했어요.

- 대출이자를 내고 남은 금액은 63,762원이고, 대출원금 상환없이 주식 추가 매수에 사용했어요.

- 주식계좌 평가금이 537만원이 되어서 현재 기준으로 모두 처분해서 대출원금을 상환하면 7만원이 남겠네요 ㅎㅎ

이렇게 4번째 배당금을 받고, 4번째 대출이자를 납부했어요.

다음달엔 주식 평잔이 플러스가 되어서 대출 원금을 일부 상환하는 내용도 작성하기를 바래봅니다.

'나의 투자' 카테고리의 다른 글

| [실전] 국내 월배당 ETF로 돈 놓고 돈 먹기 - 세 번째 달 (2) | 2025.02.14 |

|---|---|

| [실전] 국내 월배당ETF로 돈 놓고 돈 먹기 - 두 번째 달 (8) | 2025.01.16 |

| [실전] 국내 월배당ETF로 돈 놓고 돈 먹기 - 첫 배당, 첫 상환 (3) | 2024.12.18 |

| 국내 월배당ETF로 돈 놓고 돈 먹기 - 실전 (6) | 2024.11.14 |

| [투자노트] 23년 41주차 (0) | 2023.10.15 |