안녕하세요.

오늘은 미국채에 투자하는 국내 월배당 ETF 종목에 대해서 살펴볼까 해요.

■ 미국채 월배당 ETF 종목 리스트

- 아래에 보시는 것처럼 총 9개의 미국채 관련 월배당 ETF가 상장되어 있어요.

- 6개는 단순히 미국채에 투자하는 액티브 ETF구요, 4개는 커버드콜이 결합되어 있는 종목이에요.

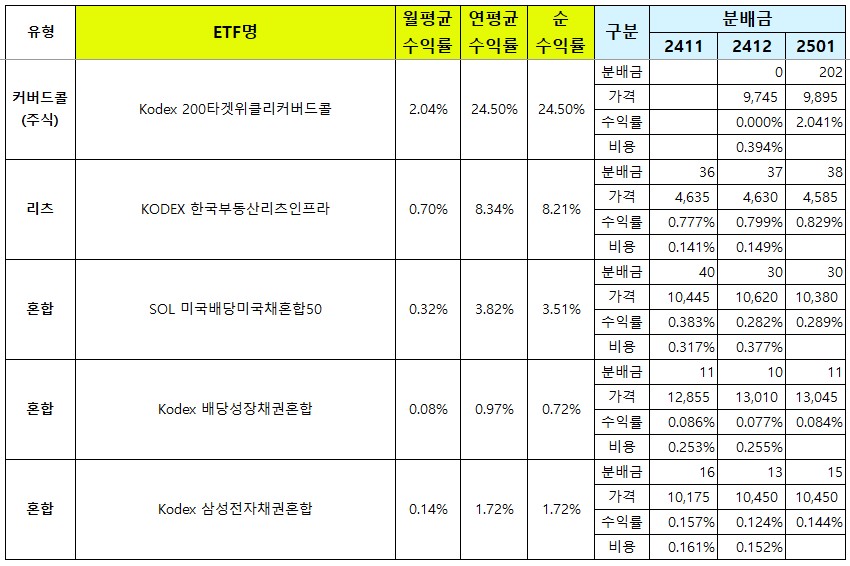

■ 미국채 월배당 ETF 종목 리스트

- 종목별 특성을 표로 만들어 표시해봤어요.

- 10개 종목 월배당 종목이구요, 그 중 종목명 뒤에 "(H)"가 붙어있는건 환헷지 종목이에요. 그리고 커버드콜 종목은 종목명에 "커버드콜"이란 문구가 들어가 있구요.

- 상장한지 가장 오래된 종목은 ACE 미국30년국채액티브(H)로서 월배당을 총 40번을 지급했구요, 가장 최근에 상장된 종목은 KODEX 미국30년국채액티브(H)로서 25년 1월까지 총 7번의 월배당을 실시했어요.

- 종목별 월평균 배당수익률은 커버드콜과 커버드콜이 아닌 종목으로 구분할 수 있겠는데요, 커버드콜이 아닌 종목은 월평균 0.25~40%의 월배당을 하구요, 커버드콜은 약 1%의 월배당을 지급하고 있어요.

- 그럼 10개나 되는 종목 중에서 한 종목에 투자를 해야한다면 어떤 종목에 투자하는게 가장 유리할까요?

■ 월별 주가 비교

- 월배당 ETF를 선택함에 있어서 단순히 배당수익률이 높은게 선택의 기준이 되어서는 안돼요.

- 배당수익률과 함께 주가의 변화도 같이 확인을 해요. "커버드콜은 원금으로 배당금 지급하는거야" 란 말이 있잖아요.

- 그래서 월별 주가 흐름을 비교해보려고 해요.

- 단순 주가 비교

- 24년 6월부터 1월 말까지 종목별 주가를 나타낸 표에요. 단순히 주가만 봐서는 잘 비교가 안되니 24년 6월을 기준가로 해서 매월 주가 변화율을 비교해볼게요.

- 주가 등락률 비교 (24년 6월을 기준으로 얼마나 변했는지)

- 가장 오른쪽 열에 그래프를 표시해봤는데요, 6월을 기준으로 해서 가장 최근인 1월엔 엄청나게 하락한 것을 확인할 수 있어요. KODEX 미국30년국채타겟커버드콜(합성H)는 6월 대비 주가가 무려 15%나 하락을 했어요.

- 24년 9월까지는 플러스 수익률도 있었는데요, 10월부터 전부 마이너스로 전환되어 점점 그 폭을 키워나갔어요.

- 24년 9월까지는 미국채금리가 인하를 하던 시기였고, 10월부터 1월까지 국채금리가 인상됐거든요.

- 미국채30년물 월별 금리 - 24년 6월 4.459%, 7월 4.423%, 8월 4.128%, 9월 4.106%, 10월 4.519%, 11월 4.465%, 12월 4.773%, 1월 4.843%

- 미국채금리 인하기에 선택을 했다면?

- 위 표는 미국채금리 인하기만 따로 떼어서 본 주가 변동률이에요.

- 만약 작년 7~9월 중에 미국채 월배당 ETF에 투자하기로 했다면, ACE 미국30년국채엔화노출액티브(H)나 RISE 미국30년국채엔화노출(합성H)에 투자를 했겠죠.

- 미국채금리 인상기에 선택을 했다면?

- 위 표는 미국채금리 인상기만 떼어낸 표에요. (9월을 기준가로 설정)

- 미국채금리 인상기인 10월~1월 중에 선택을 했다면 ACE 미국30년국채액티브, RISE 미국30년국채커버드콜(합성), SOL 미국30년국채커버드콜(합성) 중에 선택을 했겠죠.

- 금리 인하기 때 가장 우수한 성적이었던 엔화노출 종목 두 개는 금리 인상기 때는 무려 -12.5%를 기록했어요.

- 미국 기준 금리가 인하를 하면서 미국채 금리도 같이 내려갈거라 생각했지만, 10월부터는 미국채금리가 되려 올라갔잖아요. 금리도 예측하기 쉽지 않은데, 미국채금리는 기준금리랑 따로 움직이기까지 하니, 사실 예측 불가하다고 볼 수 밖에 없는거 같아요.

- 종합해보면

- 위에 있는 표는 주가변동률 + 배당수익률을 더한 표에요. 배당재투자는 감안하지 않고, 단순히 배당수익률을 더했어요. 대략적인 추세만 확인하는 차원에서요.

- 그랬을 때 1월 말 기준 플러스 수익률을 기록한건 RISE 미국30년국채커버드콜(합성)과 SOL 미국30년국채커버드콜(합성) 두 종목 뿐이고, 나머지는 모두 마이너스 수익률을 기록 중이에요.

- 그리고 아래에 있는 표는 매월 수익률 순위를 1위~10위까지 표시한거에요. 미국채금리 인하기 때는 엔화노출 두 종목이 지속 1, 2위를 하다가 국채금리 상승기 때는 순위가 바뀌었어요.

- 이렇게 정리를 하면서 글을 쓰다보니, 굳이 미국채 월배당 ETF에 투자를 할 필요가 있을까?? 하는 생각이 드네요.ㅎㅎ

■ 결론

- 원달러 환율이 오를거 같으면 환노출을 선택하고, 내릴거 같으면 환헷지를 선택

- 엔화가 오를거 같으면 "엔화노출" 종목을 선택하고, 내릴거 같으면 다른 종목을 선택

- 미국채금리가 오를거 같으면 "커버드콜" 종목을 선택하고, 내릴거 같으면 다른 종목을 선택

- 마침 미국채금리 인하기 인상기를 모두 겪었으니, 상황별 1, 2등 종목이 아닌 평균이 가장 좋은 종목을 선택

- 개인적으로 월배당을 좋아하는 저로선 SOL 미국30년국채커버드콜(합성)을 선택할거 같네요. (종목 추천 절대 아님)

국내에 상장된 미국채30년에 투자하는 월배당 ETF를 살펴봤는데요,

투자 대상이 같음에도 불구하고 각종 옵션에 따라서 수익률 차이가 크게 나는 것을 보고,

저도 오늘 블로깅을 위해 정리하면서 처음 알게 됐는데요. 놀라울 정도로 차이가 크네요.

아무쪼록 본인의 성향에 잘 맞는 종목을 골라서 꾸준히 투자하시길 바래요~

'월배당 ETF' 카테고리의 다른 글

| TSLY, 실제로 배당수익률 100%인지 확인해보기 (0) | 2025.02.24 |

|---|---|

| 코스피200 관련 커버드콜 총정리 (0) | 2025.01.28 |

| 한국판SCHD, 미국배당다우존스 2024년 성적 비교 (2) | 2025.01.04 |

| TIGER 리츠부동산인프라, 역대 배당금과 배당성장률 (1) | 2024.12.29 |

| 한국판 SCHD "미국배당다우존스"의 달러 영향성 비교 (3) | 2024.12.15 |