안녕하세요.

최근 원달러 환율이 1400원을 넘어 1430원대에 있으며, 외국계 증권사 중에선 원달러 환율이 1500원까지 갈 가능성이 있다는 예측을 내놓기도 했어요. 현재의 1400원대 원달러 환율도 역사적으로 몇 번 없던 일로 가장 최근은 2008년 미국발 금융위기 때라고 하네요.

그래서 오늘은 국내 인기 ETF인 한국판 슈드(SCHD)라고 불리우는 "미국배당다우존스" 종목의 원달러 환율에 따른 주가 영향성을 확인해봤는데요, 대상 종목은 SOL 미국배당다우존스, SOL 미국배당다우존스(H)에요.

■ 종목 소개

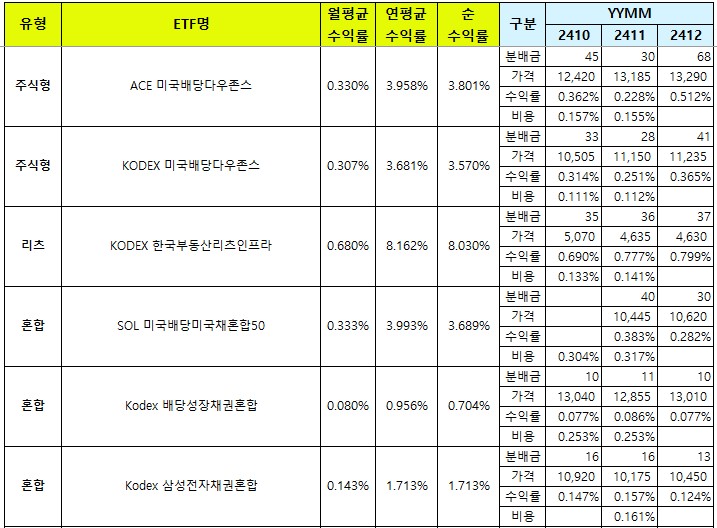

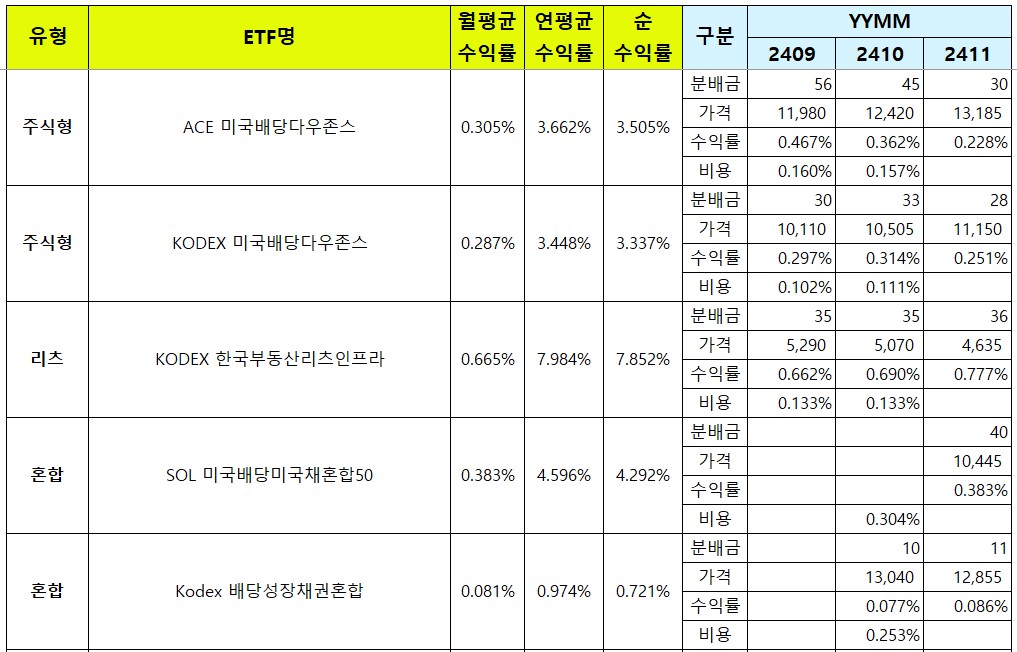

- SOL 미국배당다우존스, SOL 미국배당다우존스(H)의 최근 1년간 배당금 지급내역과 그에 따른 배당수익률, 평균비용, 연수익률 등을 비교한 표에요.

- 두 종목의 차이는 종목명 뒤에 "(H)"가 있고 없고의 차이로 H가 있는건 "헷지", 없는건 "언헷지" 종목이에요. 여기서 "헷지"는 달러 영향성을 배제한 것을 의미하고, "언헷지"는 달러 영향을 받는 것을 의미해요. 즉 "헷지"는 달러가 변하든 말든 상관없이 타겟으로 하는 지수만 추종하는거구요, "언헷지"는 지수 영향성에 더해서 달러 영향까지 받는 걸 의미해요.

- 두 종목의 월평균 배당수익률은 0.310%와 0.307%로 거의 차이가 없으며, 연평균 수익률에서 비용을 제외한 순수익률은 3.53%와 3.43%로 0.1%의 차이가 있는 정도로 배당수익률에선 대체적으로 별 차이가 없다고 볼 수 있겠네요.

- 그런데 두 종목의 주가를 보면 차이가 보이는데요, 23년 12월에 "UH"는 9720원, "H"는 10665원으로 "H"가 무려 1000원 가까이 더 비쌌었는데요, 24년 11월 주가를 보면 "UH"는 12085원, "H"는 12050원으로 "UH"가 오히려 더 비싸졌어요. 배당수익률은 0.1%의 차이 정도 밖에 없었으나, 주가수익률은 "UH" 24%, "H" 13%로 "UH"가 무려 9%나 더 많이 상승했어요.

■ 단순 주가 비교

- 23년 11월 1일엔 분명 주황색 선이 더 높은 위치에 있었는데요, 가장 최근의 주가를 보면 파란색 선이 더 높은 위치에 있어요. 좀 더 정확히 비교를 하기 위해서 11월 1일을 기준으로 매일매일 주가수익률이 어떻게 변했는지 수익률로 비교를 해봤어요.

■ 주가 수익률 비교

- 출발점을 같게 해놓고 보니 둘의 차이가 좀 더 명확하게 보이죠. 11월1일날 두 종목을 동일한 금액만큼 매수를 했다면, UH는 최종 31.71%의 수익률을 기록한 반면, H는 21.53%의 수익률을 기록하며 둘의 차이는 약 10%나 되네요.

■ 주가수익률과 달러 영향성 비교

- 동일한 기간 동안 달러를 표시해봤는데요, 24-10-01 부분에서 원달러 환율이 급격히 오르는 부분이 있는데 이때 파란색 선과 주황색 선의 격차가 커지는게 확인되네요.

- 그래서 달러 움직임을 좀 구분해서 주가와 비교를 해봤어요.

- 달러의 추세를 오를 땐 핑크색, 횡보할 땐 연두색, 하락할 땐 파란색으로 표시를 해봤는데요,

- 첫번째 핑크색 구간부터 살펴보면, (핑크색구간) 밑에 있던 파란색 선이 주황색 선을 따라잡고, (연두색구간) 격차가 벌어지지 않은 채 횡보, (핑크색구간) 다시 밑에 있던 파란색이 주황색보다 더 올랐다가 떨어질 땐 덜 떨어짐, (파란색구간) 이땐 밑에 있던 주황색이 파란색을 따라잡음, (핑크색구간) 파란색과 주황색의 격차가 벌어짐

- 즉, 달러가 오르면 H 대비 UH가 더 크게 오르고, 덜 떨어지고, 달러가 떨어지면 UH가 덜 오르고, 더 크게 떨어진다고 요약할 수가 있겠네요.

■ 언헷지에서 달러 영향성을 제거하면

- UH 에서 달러 영향성을 배제하고 주가수익률을 다시 비교를 해보면, 대체적으로 비슷한 모습이긴한데요, 그런데 24-08-01 부터 일정한 격차가 발생해서 그 격차가 유지되고 있다는건, H 종목이 지수 움직임을 온전히 다 반영하지 못한다? 고 봐야할까요.

■ 결론

- 달러가 강할 땐 UH 종목이 유리, 더 오르고 덜 떨어지므로. 반대로 달러가 약할 땐 H 종목이 유리, 마찬가지로 더 오르고 덜 떨어지므로.

- 현재의 원달러 환율이 역사적으로 몇 번 없었던 고환율의 시기이며, 앞으로 달러가 오르기보단 떨어질 확률이 높다고 판단되면 → SOL 미국배당다우존스(H)

- 달러가 더 오른다고 판단되거나, 또는 그런거 고려하지 않고 묵묵히 투자를 이어나가겠다고 하면 → SOL 미국배당다우존스

이렇게 SOL 미국배당다우존스 헷지 종목과 언헷지 종목으로 달러 영향에 따른 주가 변화를 비교해봤어요.

달러 움직임을 아주 디테일하게 쫓진 않더라도 자기 나름의 적당한 기준선을 두고 그 보다 높을 땐 헷지 종목에 그 보다 낮을 땐 언헷지 종목에 투자하는 방식을 사용하는게 어떨까요?

'월배당 ETF' 카테고리의 다른 글

| 한국판SCHD, 미국배당다우존스 2024년 성적 비교 (2) | 2025.01.04 |

|---|---|

| TIGER 리츠부동산인프라, 역대 배당금과 배당성장률 (1) | 2024.12.29 |

| [Update!!] RISE 200위클리커버드콜, 코스피와 성적 비교 (1) | 2024.12.08 |

| 코리아밸류업 ETF 모아보기 (11) | 2024.11.10 |

| TIGER 리츠부동산인프라, 월세 대신 월배당 (15) | 2024.10.03 |