안녕하세요.

오늘은 국내 월배당 ETF 중에서,

국내 주식을 기초 자산으로 담고 있으면서, 커버드콜 종목이 아닌 ETF를 대상으로 어떤 종목에 투자하면 좋을지 정리 좀 해봤어요.

어떤 종목들이 있나?

- 국내 주식을 기초 자산으로 담고 있을 것

- 커버드콜이 아닐 것

- 코리아 밸류업, 리츠 종목은 제외

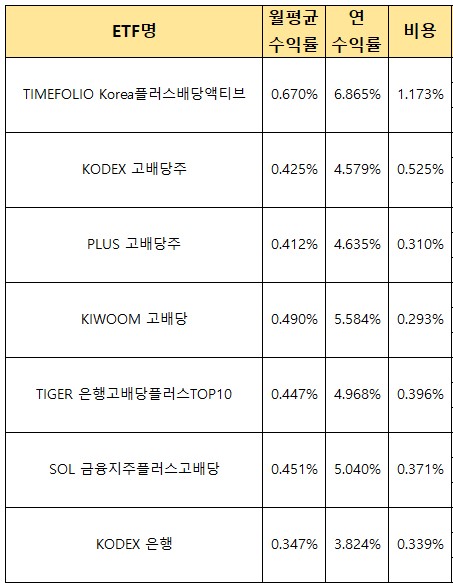

했을 때 이렇게 7개의 종목이 있어요. (TIMEFOLIO Korea플러스배당액티브, KODEX 고배당주, PLUS 고배당주, KIWOOM 고배당, TIGER 은행고배당플러스TOP10, SOL 금융지주플러스고배당, KODEX 은행)

24년 10월부터 25년 9월까지 최근 1년 배당수익률만 봤을 땐 TIMEFOLIO 종목이 6.865%로 가장 높고, KODEX 은행이 3.824%로 가장 낮은걸로 나오는데요, 주가수익률까지 함께 봤을 땐 어떻게 달라지는지 확인해봤어요.

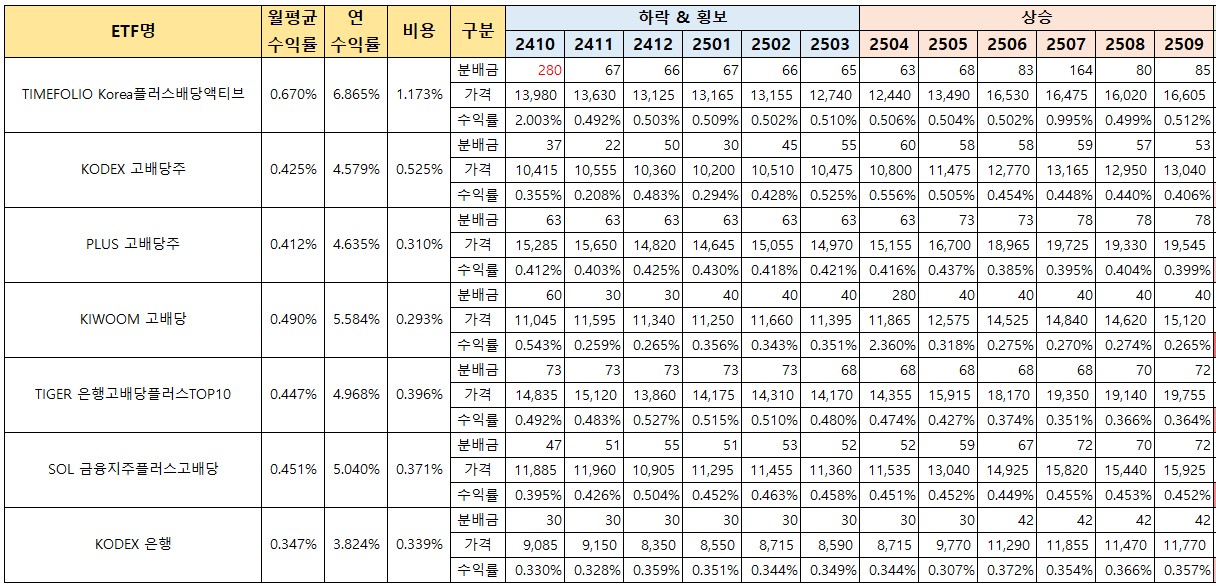

최근 1년 배당, 주가, 비용 내역 (24년 10월 ~ 25년 9월)

우선 배당금 지급내역을 먼저 살펴보면, 배당금이 증가 추세인지, 떨어진적은 없는지 확인을 해보면 되는데요,

- TIMEFOLIO : 24년 10월, 25년 7월 특별(?) 배당을 지급한 적이 있고, 그 두 번을 제외하면 배당금이 67원에서 최근 80원대로 증가

- KODEX 고배당주 : 작년 37원, 22원의 낮은 배당금에서 올해는 꾸준히 50원 이상의 배당금을 지급

- PLUS 고배당주 : 63원 -> 73원 -> 78원으로 들쭉날쭉하지 않고 우상향

- KIWOOM 고배당 : 24년 10월, 25년 4월의 튀는 두 번을 제외하면 30원, 40원을 꾸준히 지급

- TIGER 은행고배당플러스TOP10 : 25년 2월까지 73원을 꾸준히 지급하다가 3월에 갑자기 68원으로 배당삭감 이력

- SOL 금융지주플러스고배당 : 47원부터 72원까지 우상향

- KODEX 은행 : 25년 5월까지 매월 30원, 6월부터 42원을 꾸준히 지급

이렇게 배당금 지급 특징을 대략 정리를 해봤는데요, 아직도 좀 애매모호함이 있어서 좀 더 수치화를 해봤어요.

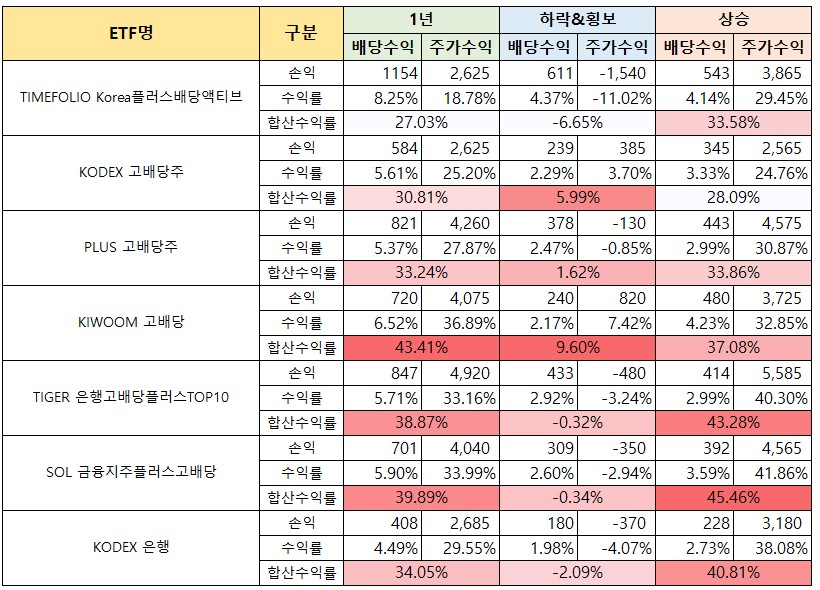

지수 흐름에 따른 배당수익률, 주가수익률 비교

위 차트는 코스피 지수 주봉 차트인데요, 대략 25년 4월까지는 하락 및 횡보를 하다가 4월 이후로 쭉 상승을 했어요. 그래서 지수가 횡보할 때, 상승할 때를 나눠서 각각 배당수익률과 주가수익률을 비교해봤어요.

- 기간 : 컬럼별로 "1년"은 24년 10월~25년 9월, "하락&횡보"는 24년 10월~25년 3월, "상승"은 25년 4월~25년 9월

- TIMEFOLIO : 1년동안 배당수익은 1154원, 주가수익은 2625원으로 24년 10월 주가 대비 1년간 배당수익률은 8.25%, 주가수익률은 18.78%, 합산 27.03%

- KODEX 고배당주 : 1년동안 총 배당수익 584원, 주가수익 2625원으로 24년 10월 주가 대비 1년간 배당수익률은 5.61%, 주가수익률은 25.2%

이런 식으로 보면 돼요.

이렇게 봤을 때, 1년간 배당수익률에 주가수익률을 더한 총 수익률이 가장 높은 종목은 KIWOOM 고배당이 배당수익률 6.52%, 주가수익률 36.89%, 합산수익률 43.41%로 가장 높고, TIMEFOLIO Korea플러스배당액티브가 배당수익률 8.25%, 주가수익률 18.78%, 합산수익률 27.03%로 가장 낮았어요.

그런데, 횡보장과 상승장을 구분해서 보면요,

횡보장에선 역시 KIWOOM 고배당이 가장 수익률이 좋았고, TIMEFOLIO가 가장 낮았어요.

상승장에선 좀 달라지는데요, SOL 금융지주플러스고배당이 배당수익률 3.59%, 주가수익률 41.86%, 합산수익률 45.46%로 가장 높았고, KODEX 고배당주가 배당수익률 3.33%, 주가수익률 24.76%, 합산수익률 28.09%로 가장 낮았어요.

주가가 항상 상승한기만 하는 것도 아니고, 항상 횡보만 하는 것도 아니다보니, 횡보장과 상승장을 구분해서 봤는데요, 이번 상승장은 특히 배당 정책과 맡물려 금융지주들이 주목을 받고 있기 때문에 SOL 금융지주플러스고배당의 수익률이 가장 높았던걸로 추측돼요.

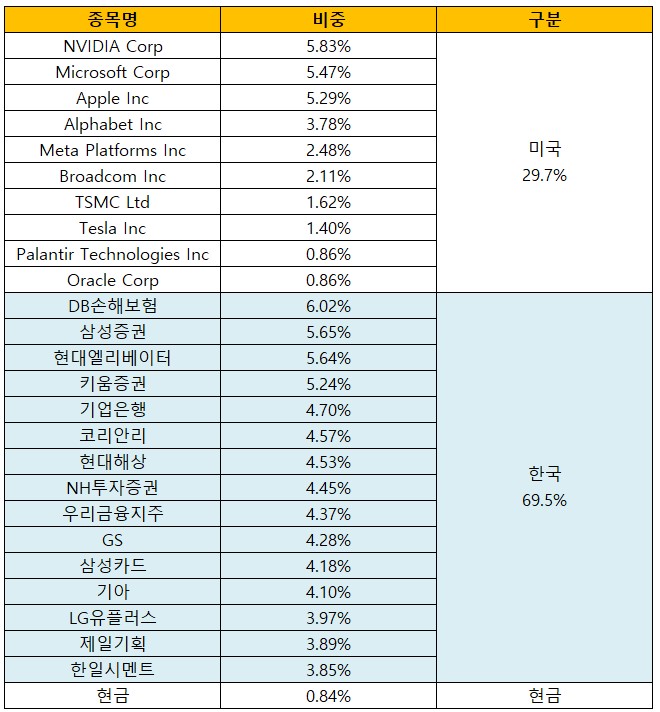

수익률 우수 종목의 포트폴리오 (Kiwoom 고배당, SOL금융지주플러스고배당)

두 종목을 구성하고 있는 포트폴리오를 살펴보면요, SOL은 금융지주 10종목으로 구성이 되어 있지만 특히 4대 금융지주가 전체 비중의 76.5%를 차지하는 반면, KIWOOM 고배당은 금융지주 외에도 기아, 삼성증권, 제일기획 등의 다양한 종목이 4~6%의 비중으로 구성되어 있는 차이가 있네요.

그래서 선택은?

횡보장 및 최근 1년 동안 배당수익률에 주가수익률을 더한 합산수익률이 가장 높았던 종목을 선택한다면 >>> KIWOOM 고배당

상승장에서 힘을 발휘하여 가장 높은 합산수익률이 높았던 종목을 선택한다면 >>> SOL 금융지주플러스고배당

금융지주 뿐만 아니라 다양한 업종의 고배당 종목들로 구성하고 싶다면 >>> KIWOOM 고배당

금융지주에 좀 더 많은 투자비중을 두고 싶다면 >>> SOL 금융지주플러스고배당

'월배당 ETF' 카테고리의 다른 글

| 저성장 시대 재테크, 인컴형 자산 중 "월배당ETF"가 뜬다. (3) | 2025.05.25 |

|---|---|

| 미국증시 대하락! 나스닥 100 지수 추종하는 커버드콜 분석 (1) | 2025.04.05 |

| Tiger 리츠부동산인프라, 월분배금 지급방식 변경 (1) | 2025.03.28 |

| TSLY, 실제로 배당수익률 100%인지 확인해보기 (0) | 2025.02.24 |

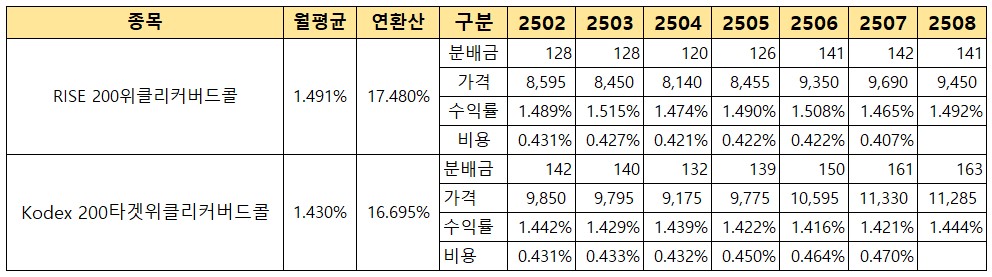

| 코스피200 관련 커버드콜 총정리 (0) | 2025.01.28 |