안녕하세요.

지난 4월 국내 주식 중에 7~10년 동안 꾸준히 배당을 성장시켜온 종목 21개를 공유했었는데요,

어느덧 2024년도 3분의 2나 지난 시점에서 해당 종목들의 1, 2 분기 실적과 현재 주가를 점검해보고자 해요.

■ 지난 글 링크

국내 배당성장주 (8~10년 꾸준한 상승)

안녕하세요. 오늘은 국내 배당성장주 몇 종목을 찾아봤어요. ■ 선정기준 - 기간 : 2013년 ~ 2023년 - 해당 기간 동안 영업이익이 한 번도 적자가 발생하지 않은 기업 - 해당 기간 동안 배당 삭감이

bluegosari.com

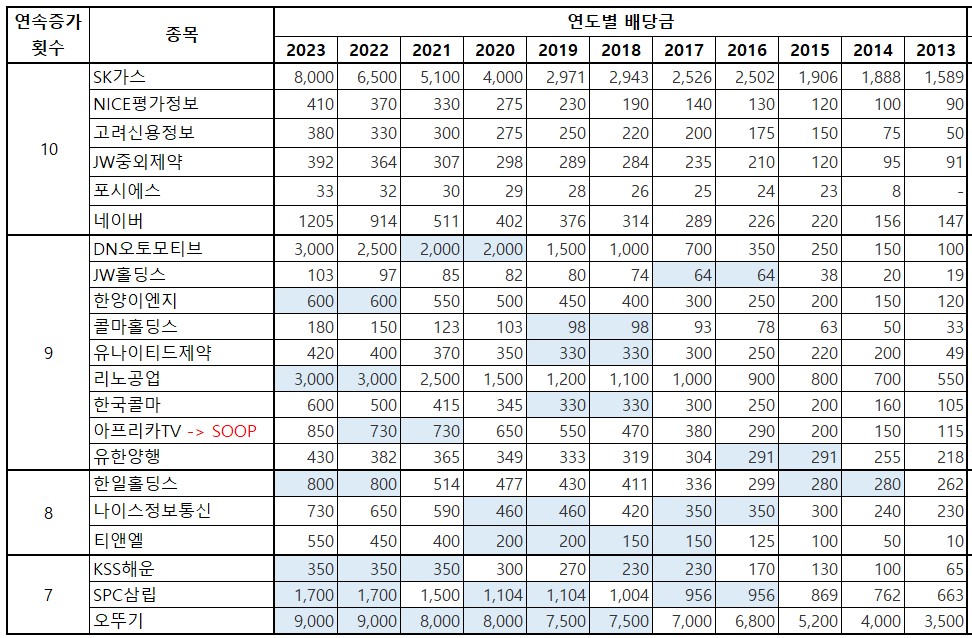

■ 종목 리스트

. 선정 기준은 2013년부터 2023년까지 영업이익 적자가 한 번도 발생하지 않았을 것 (JW중외제약 예외), 배당 동결은 있었을지언정 배당삭감은 한 번도 없었을 것. 이렇게 두 가지 조건을 적용했었어요.

. 그렇게 선정된 종목 중 10년 연속 배당동결 및 삭감이 한 번도 없었던 종목으로 SK가스, NICE평가정보, 고려신용정보, JW중외제약, 포시에스, 네이버가 있었구요,

. 한 번의 배당 동결과 아홉번의 배당 증액이 있었던 종목은 9개로 DN오토모티브, JW홀딩스, 한양이엔지, 콜마홀딩스, 유나이티드제약, 리노공업, 한국콜마, SOOP (구 아프리카TV), 유한양행이 있구요,

. 두 번의 배당 동결과 여덟번의 배당증액이 있었던 종목은 한일홀딩스, 나이스정보통신, 티앤엘이 있구요,

. 세 번의 동결과 일곱 번의 증액이 있었던 종목은 KSS해운, SPC삼립, 오뚜기가 있었어요.

. 위의 표에서 파란색으로 색칠되어 있는 칸은 배당금이 동결됐을 때를 표시해봤어요.

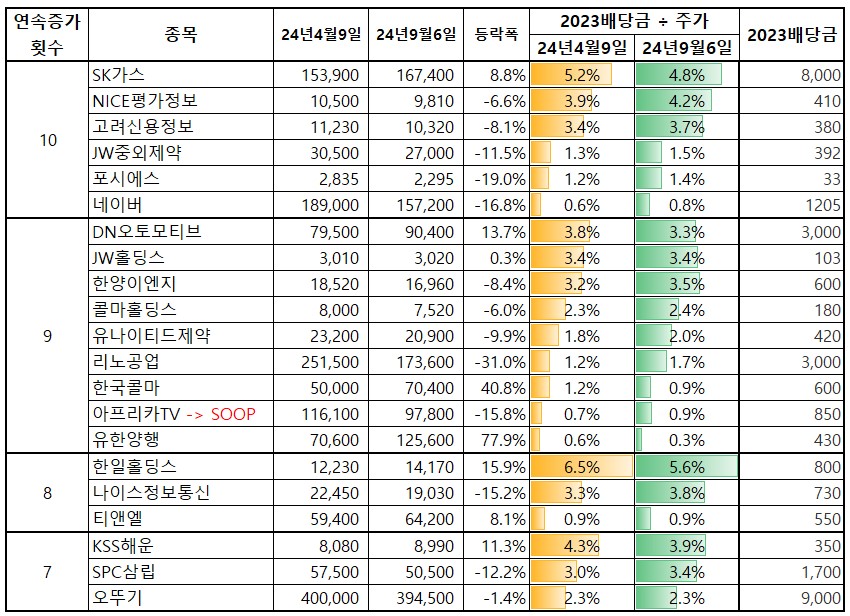

■ 24년 9월 6일 기준 배당률

. 4월 대비 9월의 주가 변화를 보면, 리노공업처럼 31%나 떨어진 종목이 있는가하면, 유한양행처럼 78%가 오른 종목도 있어요. 그로 인해 배당률에도 변화가 있었는데요.

. 10년 동안 배당삭감의 이력이 없는 종목들이기 때문에 "2024년에도 최소 2023년에 받은 배당금만큼은 지급을 하겠지"라는 전제로 배당률을 계산해보면, 적게는 0.3%에서 많게는 5.7%까지 있어요. (9월 기준)

. 배당수익률은 배당금을 주가로 나눈 값이기 때문에 당연하게도 주가가 떨어진 종목은 배당수익률이 올라갔고, 주가가 오른 종목은 배당수익률이 떨어졌어요.

. 그럼 혹시 1, 2 분기 실적이 주가에 영향을 준건 아닌지 2024년 1, 2 분기 영업이익을 한 번 확인해봤어요.

■ 24년 1, 2 분기 실적 확인

. 24년 1분기, 2분기 실적 확인 시 적자인 종목은 한 개도 없었어요. 적자가 아닌건 알겠는데, 이게 또 감소 추세에 있으면 안 좋은거잖아요. 그래서 23년 1, 2분기 합산한 실적과 24년 1, 2분기 합산한 실적을 비교를 해봤어요. 전체 21개 종목 중에 4개 종목이 전년 동기 대비 영업이익이 감소된 것으로 확인돼요. SK가스는 전년 동기 대비 영업이익이 50% 넘게 감소했고, 유한양행도 62%나 감소했어요. 그리고 JW중외제약 14%, 콜마홀딩스 4% 감소를 한걸로 확인되네요. 포시에스를 제외하고 총 16개 기업의 1, 2분기 영업이익이 전년 동기 대비 좋아진 것을 확인할 수 있어요. 특히 한국콜마는 54%, SOOP는 47%나 좋아졌네요.

■ 결론

. 21개 기업 모두 아직 양호한 영업실적을 이어오고 있으므로 배당성장주 투자로서 아직 유효하다고 판단돼요.

. 책 켈리라이트의 "절대로 배당은 거짓말하지 않는다", 피트 황의 "치과의 피트씨의 똑똑한 배당주 투자"를 보면요, PER, PBR, ROE 같은 지표처럼 배당수익률을 사용한 매매를 하는 내용이 소개되어 있어요. 기업이 배당을 늘렸을 때보다 배당을 줄였을 때 주가에 미치는 영향이 더 크기 때문에 한 번 배당을 지급한 회사는 지속적으로 유지, 증가하려는 경향이 있다는 전제하에 배당수익률을 지표로 삼아 매매가 가능하다는 내용이 소개된 책이에요. 물론 우리나라보다는 배당킹, 배당귀족처럼 수십년 째 배당을 이어오고 있는 미국에 적합한 내용이긴 해요. 그렇지만, 우리나라도 벨류업 정책을 시도하는 지금, 위에 소개된 21개 종목처럼 지속적으로 배당 증액을 이어오고 있는 종목들이 주목을 받아, 한국 배당킹에 제일 먼저 편입되는 종목들이 되면 좋겠단 생각을 해봐요.

'배당주 Study' 카테고리의 다른 글

| 국내 배당성장주 (8~10년 꾸준한 상승) (4) | 2024.04.09 |

|---|---|

| 맥쿼리인프라 역대 배당금 지급내역 (2) | 2024.02.08 |