안녕하세요.

국내에 상장된 국내 월배당 ETF 리스트와 종목별 월 분배금, 월평균 수익률, 연평균 수익률, 그리고 매달 발생하는 비용을 업데이트 하고 있어요.

25년 3월 분배금이 모두 확정되었어요.

3월 27일까지 주식을 매수하였을 경우, 4월 둘째 영업일인 4월 2일에 분배금이 입금 예정이에요.

그럼 아래에서 2025년 3월 분배수익률 순위와 유형별, 종목별 분배금 확정 내역을 공유할게요.

개요

■ 표 설명

■ 분배금 수익률 순위

■ 유형별 분배 수익률, 주가, 비용 정리

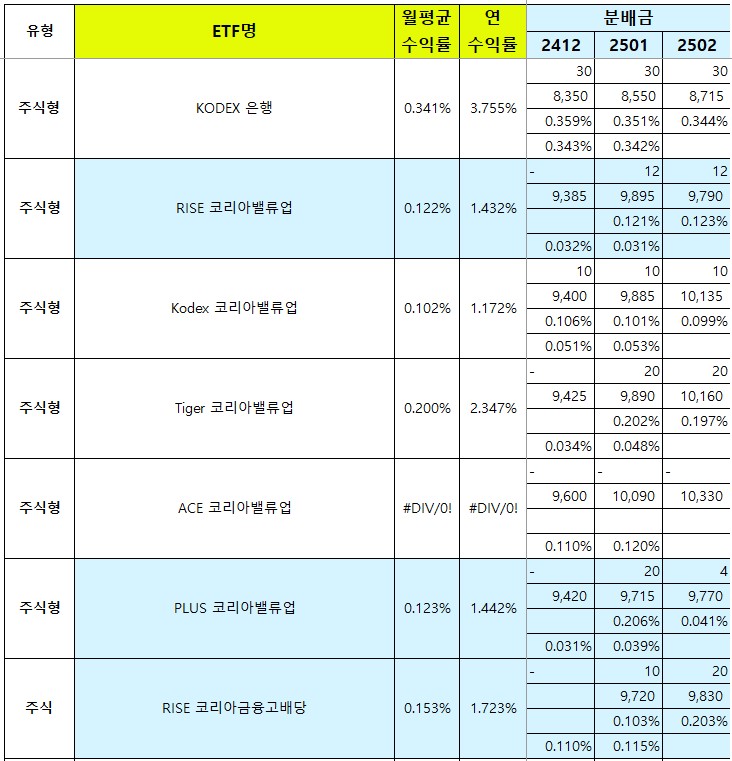

. 주식형

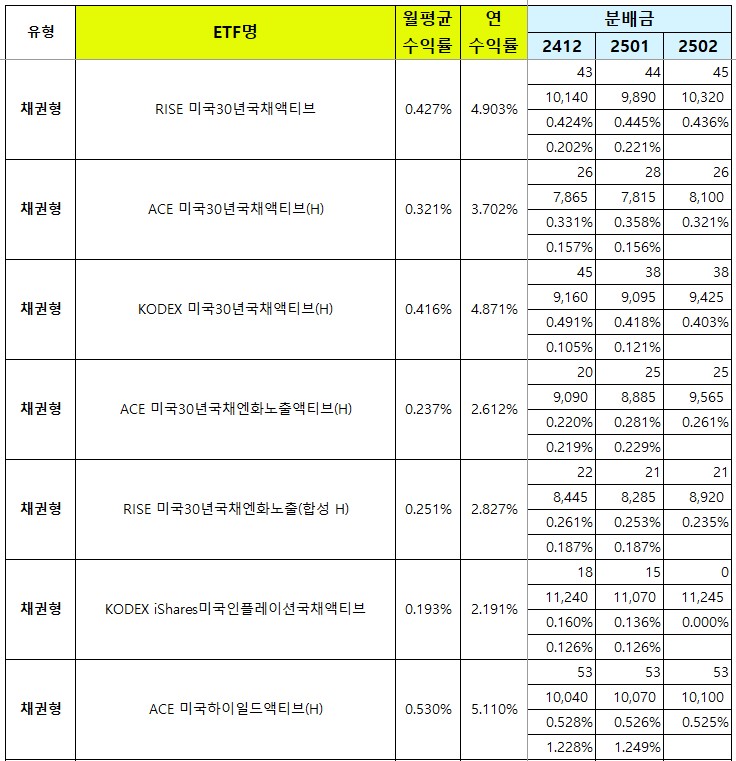

. 채권형

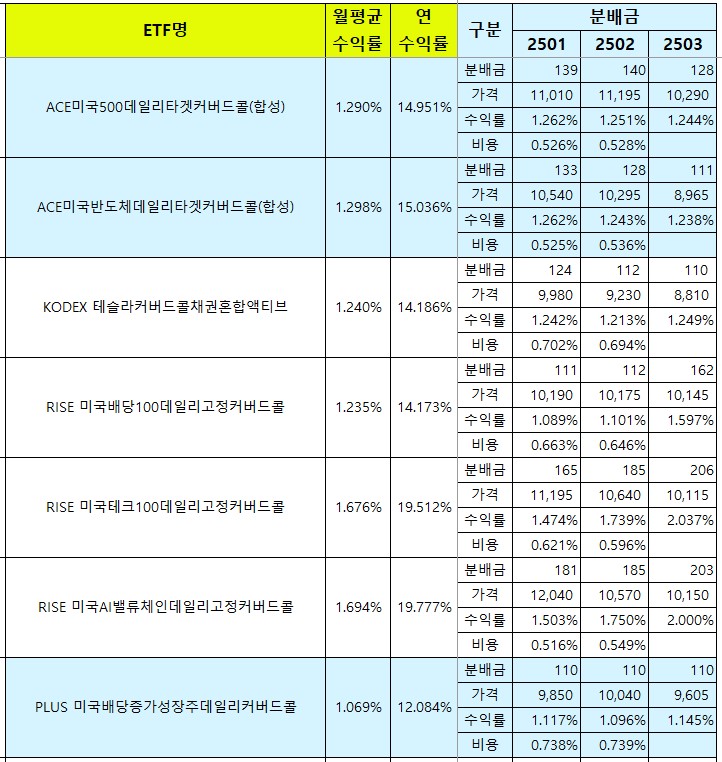

. 커버드콜

. 리츠 & 혼합

※ 결론

■ 표 설명

- 분배금 : 1주당 분배금

- 가격 : 분배락이 발생하기 전날 가격

- 수익률 : 매월 분배금을 가격으로 나눈 값

- 비용 : 연환산 시 값. 위의 값을 예로 들면 24년 6월 비용인 0.155%는 6월엔 연 0.155%에 해당하는 만큼의 비용이 발생했다는 의미로, 실제로는 0.155%의 1/12 정도의 비용 발생. 매월 10일 경 지난 달의 비용이 발표됨

- 월평균수익률 : 3번 월단위 수익률의 평균값

- 연수익률 : (월평균수익률 x 12) - (비용 ÷ 12)

■ 분배금 수익률 순위

전체 종목에 대해서 연환산 수익률이 높은 종목부터 낮은순으로 정렬한 결과에요.

- 지난달에 이어 이번달도 배당수익률이 높은 종목 1위부터 31위까지는 모두 커버드콜 종목이 차지를 했어요.

- 1~3위를 차지한 RISE 미국AI밸류체인데일리고정커버드콜, RISE 미국테크100데일리고정커버드콜, Kodex 미국나스닥100데일리커버드콜OTM은 연속해서 상위권을 차지하고 있어요.

- 해외 상품에 투자하는 커버드콜 종목 다음 순위로는 리츠 ETF인 KODEX 한국부동산리츠인프라, PLUS K리츠와 국내 지수 추종하는 커버드콜 종목인 RISE 200고배당커버드콜ATM, TIGER 200커버드콜이 있어요.

- KIWOOM 팔란티어미국30년국채혼합액티브, KIWOOM 엔비디아미국30년국채혼합액티브, RISE 테슬라미국채타겟커버드콜합성은 이제 한 번 배당을 실시했기 때문에 좀 더 지켜볼 필요가 있겠어요.

■ 유형별 분배 수익률, 주가, 비용 정리

▶ 주식형

- ACE, KODEX 미국배당다우존스처럼 파란색으로 색칠되어 있는 종목들은 월말이 아닌 15일을 지급기준일로 하는 종목으로 주가 또한 3월 27일 가격이 아니라 3월 배당락이 발생하기 전 가격인 3월 12일 주가에요.

- 최근 미국 기술주는 많은 하락을 했는데요, 반면 가치주로 평가받는 종목들과 SCHD 같은 종목은 잘 버티고 있는 중인데요, ACE / SOL / TIGER / KODEX 미국배당다우존스 또한 주가가 잘 받쳐주고 있는 모습이에요.

- KODEX 고배당, PLUS 고배당주, TIGER 은행고배당플러스TOP10, SOL 금융지주플러스고배당 모두 4.7~5.2%의 배당수익률을 보이며, 주가 또한 3개월째 보합에 머물고 있어요.

- 코리아밸류업 종목들은 성과가 좀 나뉘는데요, PLUS 코리아밸류업은 배당수익률은 4.1%로 가장 높아요.

- 반면 ACE 코리아밸류업은 아직까지 배당금을 한 번도 지급하지 않았어요.

▶ 채권형

- 위에 있는 채권 ETF는 배당수익률이 3~4%대에요.

▶ 커버드콜

- 대체적으로 미국 지수를 담은 커버드콜 종목들은 높은 배당수익률은 보이지만, 주가는 매월 하락을 하고 있는데요, TIGER 미국배당다우존스타겟커버드콜1호, 2호는 주가가 떨어지지 않았네요.

- 커버드콜 종목 중 "배당"이 들어간 종목들은 주가 방어가 되면서 높은 분배금을 지급하고 있지만, "빅테크"가 들어간 종목들은 배당수익률은 높지만 주가가 크게 하락을 하면서 배당금도 같이 하락을 한 상태에요.

- 채권 커버드콜 종목들은 11%대의 배당수익률과 주가 또한 떨어지지 않았어요.

- 위에 있는 종목들은 국내 지수 또는 종목을 담은 커버드콜 종목들이에요.

- 눈에 띄는건 PLUS 고배당주위클리커버드콜이 연환산 16%의 높은 배당수익률이 나오고 있지만, 주가 측면에선 1월은 9535원, 2월 9370원, 3월 9145원으로 주가가 크게 하락을 하고 있으니 주의가 필요해요.

- RISE 테슬라미국채타겟커버드콜혼합은 2월 18일날 상장을 해서 약 40일간의 배당수익률이 1.78%인걸로 추정돼요. 정확한 월별 배당수익률은 다음달이 되어봐야 알 수 있을거 같아요.

▶ 리츠 & 혼합

- TIGER 리츠부동산인프라가 얼마전 공지를 했어요. 앞으론 들쭉날쭉한 배당금을 개선해서 매월 33원 수준의 꾸준한 배당금을 지급하겠다고요.

- 채권이 혼합되어 있는 종목들은 안전자산을 30%는 의무적으로 담아야 하는 IRP 계좌에서도 100% 매수할 수 있는 종목들이에요.

- KIWOOM 에서 엔비디아+미국채30년, 팔란티어+미국채30년 이렇게 묶어서 종목을 출시했는데요, 연금계좌를 통해서 팔란티어나 엔비디아에 투자하고 싶은 분들이라면 고려해볼만한 종목인거 같아요.

※ 결론

- 미국 증시가 기술주 위주로 큰 폭으로 하락을 했어요. 그래서 나스닥이나 미국 빅테크 종목을 담고 있는 월배당ETF들의 주가도 크게 떨어진 상태에요.

- 반면 배당수익률은 15%가 넘기 때문에 현혹될 수도 있는데요, 배당수익률은 그대로일지라도 주가가 떨어지면 배당금도 같이 떨어지는게 커버드콜 특성이기 때문에, 배당수익률과 함께 배당금도 꼭 같이 확인해서 좋은 선택하길 바래요.

'월분배금 현황' 카테고리의 다른 글

| [국내월배당ETF] 25년 4월 분배금 총정리 (3) | 2025.05.01 |

|---|---|

| [국내월배당ETF] 25년 4월 월중 분배금 (지급기준일 15일 종목) (3) | 2025.04.13 |

| [국내월배당ETF] 25년 3월 월중 분배금 (지급기준일 15일 종목) (1) | 2025.03.16 |

| [국내월배당ETF] 25년 2월 분배금 총정리 (0) | 2025.02.27 |

| [국내월배당ETF] 25년 2월 월중 분배금 (지급기준일 15일 종목 (2) | 2025.02.12 |