안녕하세요.

어느덧 9월의 마지막 날이네요.

올해가 점점 줄어든다는 아쉬움은 있지만,

매월 마지막 날이면 곧 받게 될 월배당ETF의 분배금에 대한 기대 또한 생겨요.

어느덧 국내 월배당 ETF도 34개나 되는데요,

각 종목별 9월 분배금이 얼마나 되는지 정리해봤어요.

■ 전체 현황

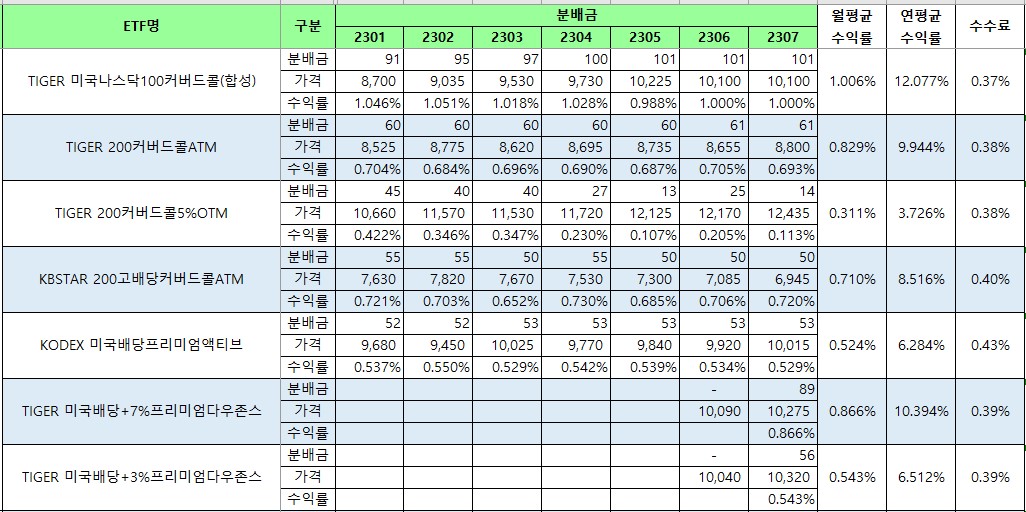

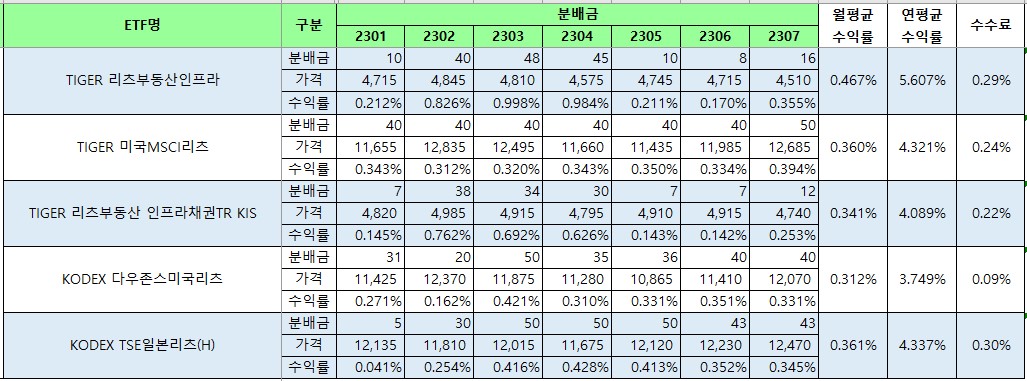

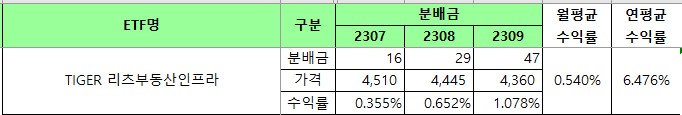

. 아래는 유형별로 주식형, 혼합형, 채권형, 커버드콜형, 리츠형으로 구분했어요.

. 두 번째 열 "구분"에 표시된 항목들에 대해 설명드리자면,

"분배금" : 매달 말일 공시된 분배금

"가격" : 분배락 발생하기 전 마지막종가. 9월의 경우 9월 25일 종가

"수익률" : 분배금을 가격으로 나눈 값

"비용" : 수수료라는 눈속임이 아닌 실제로 증권사에서 떼어가는 총 비용

. 월평균 수익률 : 매월 분배금 수익률의 평균값

. 연평균 수익률 : 월평균 수익률에 12를 곱한 값

- 주식형

- 혼합형 & 채권형

- 커버드콜형 & 리츠형

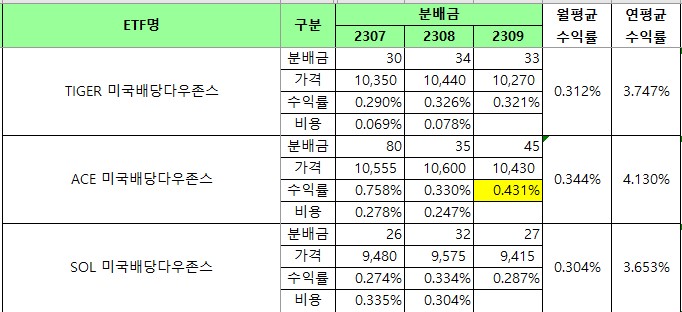

■ 한국판 SCHD 비교

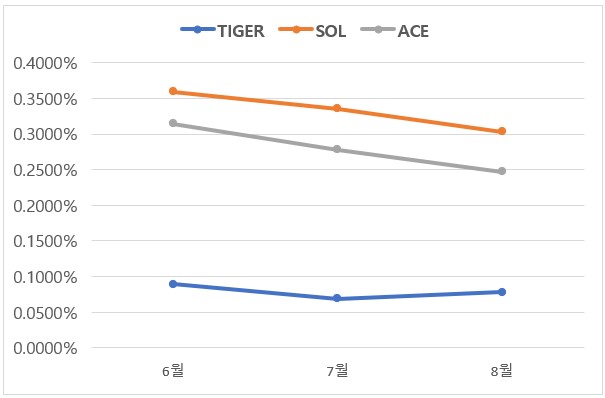

. ACE가 TIGER, SOL 대비 월분배금을 늘림으로써 월단위 수익률이 가장 높아졌어요.

(ACE 0.431% > TIGER 0.321% > SOL 0.287% 순)

. 만약, 모든 상품의 비용이 8월과 동일하게 유지되는 상태에서 ACE가 TIGER 대비 높은 분배금을 유지한다고 가정하면,

분배금에서 ACE가 TIGER 대비 0.11% 비교우위, 비용에서 0.014% 비교열위.

종합하면 ACE가 TIGER 대비 약 0.1% 유리한 조건이 되겠네요.

. 특히, 비용 비교 시 TIGER가 절대적으로 낮은 수준을 유지하고 있지만, ACE는 비용이 크게 감소 추세에 있었으니깐

비용 감소 추세까지 유지한다면 ACE가 확실히 더 나은 선택이 되겠네요.

■ 눈길 끄는 신상품 (ACE 글로벌인컴TOP10 SOLACTIVE)

. 꽤 괜찮은 월수익률을 보여주는 상품이 지난 7월 10일에 상장이 되어 두 번의 분배금을 지급했어요.

. 8월 0.889%, 9월 0.718%로 꽤 높은 수익률의 분배금을 지급했네요.

. 글로벌인컴 ? SOLACTIVE ? 모두 생소한데요. 기사를 검색해보니,

독일 회사가 만든 지수를 추종하며, 현재 담겨진 종목으론 커버드콜과 하이일드채권이 들어가 있네요.

. 수익률 보고 혹했지만,,, 내용을 살펴보고 나니 조금 더 지켜볼 필요가 있단 생각이 드네요.

■ 리츠형

. 요즘 미국도 한국도 리츠가 엄청나게 떨어지는 중인데요,

. 이번달엔 분배금은 많이 늘고, 주식 가격은 떨어져서 월단위 수익률은 무려 1%가 넘어갔네요.

. 개인적으로 모아가고 있는 ETF라 가격 떨어질 때마다 조금씩 더 사고 있는 중이에요.

9월달 월배당 ETF에 대해서 간략히 짚어봤어요.

아무래도 개인 관심사 위주로 정리가 되었으니,

다른 관심사를 가지신 분들은 맨 위에 캡쳐해놓은 2023년 1월부터 정리해놓은 분배금 지급 현황 참조하셔서

좋은 선택하시길 바래요.

'월분배금 현황' 카테고리의 다른 글

| [국내월배당ETF] 1월 분배금 정리 (1) | 2024.02.01 |

|---|---|

| [국내월배당ETF] 12월 비용 정리 (순수익률) (2) | 2024.01.11 |

| [국내월배당ETF] 12월 분배금 정리 (1) | 2023.12.30 |

| [월배당ETF] 7월 분배금 업데이트 (3) | 2023.08.01 |

| 국내 월배당ETF, 5월 분배금 업데이트 (1) | 2023.05.30 |