안녕하세요.

오늘은 제가 월배당에 입문하게 한 TIGER리츠부동산인프라에 대해서 글을 써보려고 해요.

켈리 라이트의 "절대로! 배당은 거짓말하지 않는다" 라는 책과 이 책의 내용을 보완한 피트 황의 "똑똑한 배당주 투자" 라는 책을 보면, 배당수익률을 활용한 투자 방법이 제시되고 있어요.

PER, PSR, PBR, ROE 등의 지표를 활용하여 주식 매매를 하듯이 배당수익률을 하나의 지표로 활용하는 방법을 다룬 책들이에요.

배당을 한 번 지급하기 시작하면 배당금을 늘렸을 때보다 줄였을 때 주가에 더 큰 영향을 주기 때문에 가급적 배당성향을 유지하려는 경향이 강한데 특히 오랜 기간 배당을 지급한 회사들일수록 더욱 그렇다. 그래서 이런 회사들을 대상으로 배당수익률을 활용한 매매가 가능한데, 배당수익률이 높을 때 주식을 사고, 배당수익률이 낮아졌을 때 주식을 팔면 된다. 가 대략적인 내용이에요. 배당금을 받는 투자를 하라는 책이라기보단 배당수익률을 매매 지표로 활용하라는 책들이니 관심 있으신 분들은 읽어보세요.

아무튼, 이 책들에서 다뤄진 내용을 TIGER리츠부동산인프라에 적용해보고자 해요.

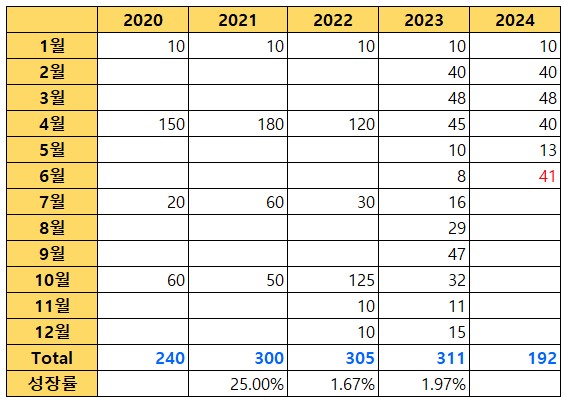

■ 배당금 지급 내역

위의 표는 TIGER리츠부동산인프라의 역대 분배금 지급 내역을 표로 정리한거에요.

2020년엔 총 240원의 분배금을 지급했고, 2021년엔 전년보다 25%증가한 300원을 지급했고, 2022년엔 전년보다 1.67% 증가한 305원을 지급했고, 2023년엔 전년보다 1.97% 증가한 311원을 지급했어요.

매년 배당금이 조금씩 증가해온 것을 확인할 수 있어요. 그리고 위에서 소개한 책들과 마찬가지로 앞으로도 배당금이 줄지는 않는다는걸 전제로 해요.

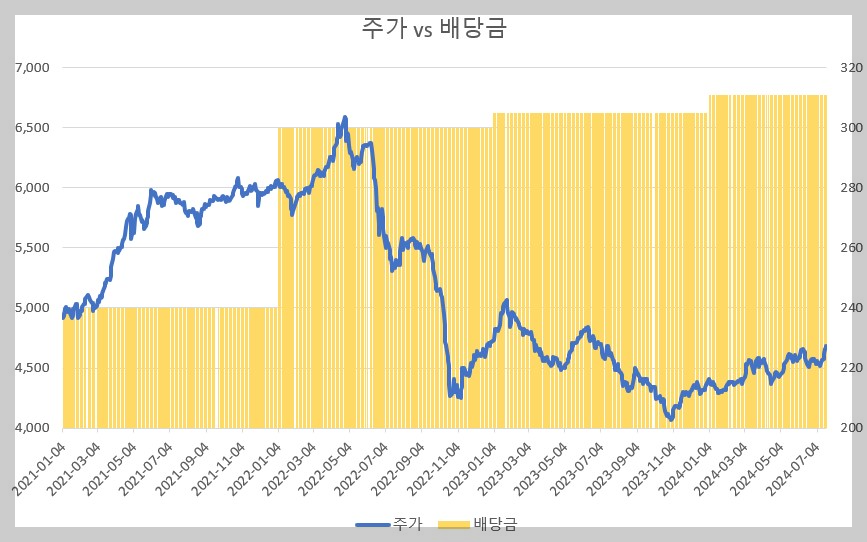

■ 배당금과 주가의 관계

위의 그래프는 주가와 배당금을 함께 표시한 그래프에요. 2021년도의 주가엔 2020년의 총 배당금을 노란색 막대로 표시했고, 2022년의 주가 그래프엔 2021년의 배당금을 막대로 표시했어요. 마찬가지로 2023년, 2024년의 주가 밑에 각각 전년도의 배당금을 막대로 표시했어요. 적어도 올해에 작년만큼의 배당금은 주겠지! 란 의미로 그린 그래프에요. 작게나마 배당금은 매년 조금씩 오르고 있는데, 주가는 배당금과 비례하긴커녕 오히려 많이 떨어진 것을 알 수 있어요.

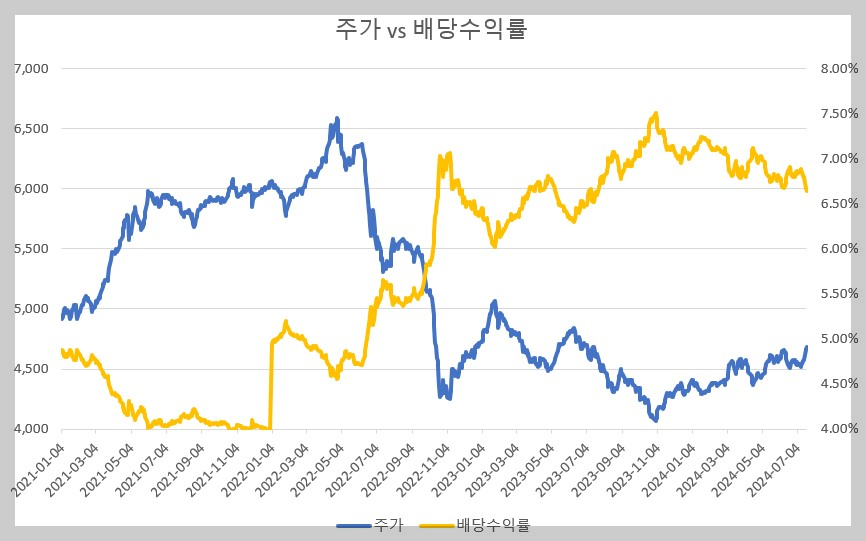

배당금은 올랐는데 주가는 떨어졌다보니 마치 데칼코마니처럼 주가와 배당수익률이 완전 반비례로 움직이고 있다는게 확인돼요.

또한 2021년엔 배당수익률이 4~5%로 움직였는데, 2022년엔 배당수익률이 4.5~7%, 2023년엔 6~7.5%, 2024년엔 6.5~7% 사이에서 움직이고 있어서 이 종목의 배당수익률은 어느 밴드 안에서 움직인다고 딱 정의할 수가 없어요. 2021년 기준으로 배당수익률이 높았던 5%에서 매수를 했는데, 2022년에 주가가 폭락하면서 배당수익률이 7%까지 올라서 손실이 되고, 2023년에 7%에서 매수했는데 7.5%까지 또 오르면서 또 손실이 발생할 수 있는 상황이에요. 즉, 배당수익률의 고점과 저점이 해마다 바뀌고 있어서 기준으로 삼을 수가 없어요.

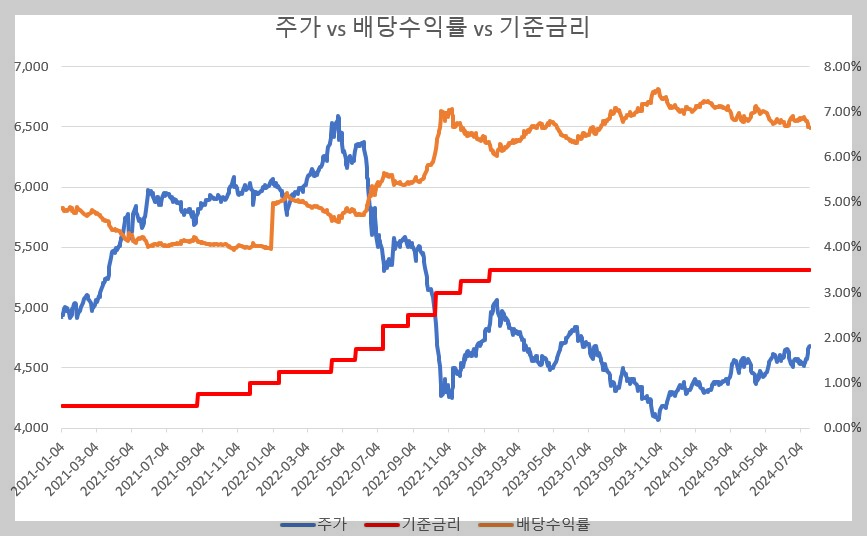

■ 배당수익률과 기준금리의 관계

그래서 위에서 언급했던 피트황님의 "똑똑한 배당주 투자"라는 책에서 소개된 것처럼 기준금리를 차트에 빨간색으로 더해봤어요. 주가와 배당수익률간의 반비례 관계만큼 배당수익률과 기준금리 간의 관계도 비교적 뚜렷해보여요. 기준금리가 오르면 배당수익률도 오르면서 두 수치간의 간격이 일정한 것처럼 보여요.

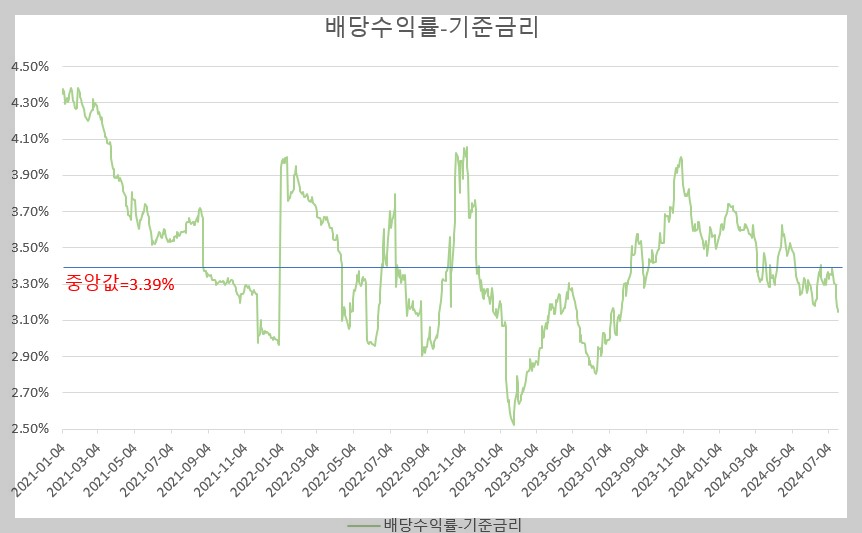

그래서 배당수익률에서 기준금리를 뺀 값과 주가를 비교한 그래프를 그려봤어요.

2021년엔 배당수익률이 4~5% 밴드에 있었고, 2022년엔 4.5~7%, 2023년엔 6~7.5%, 2024년엔 6.5~7% 구간에 밴드를 형성했었고, 주가는 4000원에서 6000원까지 움직였고, 배당금도 240원에서 311원까지 움직였지만, 모든 기간을 통틀어서 배당수익률에서 기준금리를 뺀 값은 늘 3~4%로 비교적 좁은 밴드 안에서 움직이고 있어요.

■ 배당수익률-기준금리의 밴드 구간 매매 (3~4%)

위의 <표5>의 배당수익률에서 기준금리를 뺀 값의 Y축 값을 확대한 그래프에 중앙선을 그어봤어요. 중앙 값(median값)은 3.39%에요. 이를 역산해보면, 현재 기준금리가 3.5%이니 배당수익률이 6.89%가 되는 값이고, 배당금이 311원(2023년의 배당금)인데 배당수익률이 6.89%이므로 주가는 4514원이라는 값이 나와요. 즉, 현재의 기준금리에서 4515원보다 주가가 높으면 기대 배당수익률 대비 주가가 더 올랐다는 거고, 4515원보다 낮으면 기대 배당수익률 대비 주가가 떨어졌다는 의미가 돼요.

<표6>에 위쪽 저항선과 아래쪽 지지선을 대략 표시해본 그래프에요. 배당수익률 - 기준금리 그래프에서 지지와 저항을 대략적으로 그려보면 위에서 노란색으로 표시한 부분이 되겠고, 아래에 있는 노란선에 가까워질수록 주식을 팔 때, 위에 있는 노란선에 가까워질수록 주식을 살 때라고 할 수 있어요. 현재의 위치는 중앙값 대비 아래에 위치해 있으므로 살 때보다는 팔 때에 가까운 위치라고 할 수 있겠네요.

기준금리 하락 → 배당수익률 하락 → 배당금은 동일 (or 증가) → 주가 상승

간략하게 이렇게 표현할 수 있겠고, 여기서 핵심은 배당금은 전년과 동일하거나 증가해야 한다는거에요. 그래서 이 글을 시작하면서 배당금이 줄어들지 않는다는걸 전제로 했고, 앞에서 소개한 두 책도 배당금 역사가 오래됐으면서도 배당삭감 이력이 없었던 종목을 대상으로 해요.

제가 애장하는 종목에 대해서 저 스스로도 공부를 하면서 글을 써봤는데요,

위에서 언급했듯이 배당수익률에서 기준금리를 뺀 값이 밴드의 상단에 왔을 땐 주식을 살 때가 맞지만, 하단에 왔을 때는 주식을 매도하기보단 매수를 쉬는 타이밍으로 삼아서 수량을 늘려가는 투자를 하는게 어떨까 싶어요.

개인적인 생각을 줄줄이 써봤는데요, 긴 글 읽어주셔서 감사합니다.

'월배당 ETF' 카테고리의 다른 글

| PLUS 고배당주위클리커버드콜, 인기 배당 ETF의 변신 (7) | 2024.09.22 |

|---|---|

| RISE 200위클리커버드콜, 코스피와 성적 비교 (2) | 2024.08.18 |

| 국내 월배당ETF로 돈 놓고 돈 먹기 2편 (코스피 vs 국내커버드콜 비교) (0) | 2024.06.24 |

| 국내 월배당ETF로 돈 놓고 돈 먹기 (0) | 2024.06.17 |

| ACE, SOL, TIGER 미국배당다우존스 성과비교 (한국판 SCHD) (0) | 2024.05.06 |