안녕하세요.

국내월배당ETF 상품의 12월 비용이 공개되었어요.

매월 분배금을 가격으로 나눠서 "수익률"을 구하고,

월 단위 수익률을 평균 내서 "월평균 수익률"을 구하고,

그 월평균 수익률에 12를 곱해서 "연평균 수익률"을 구하고,

그 연평균 수익률에서 12월 비용을 빼면 대략 연단위 "순수익률"

이라고 할 수 있어요.

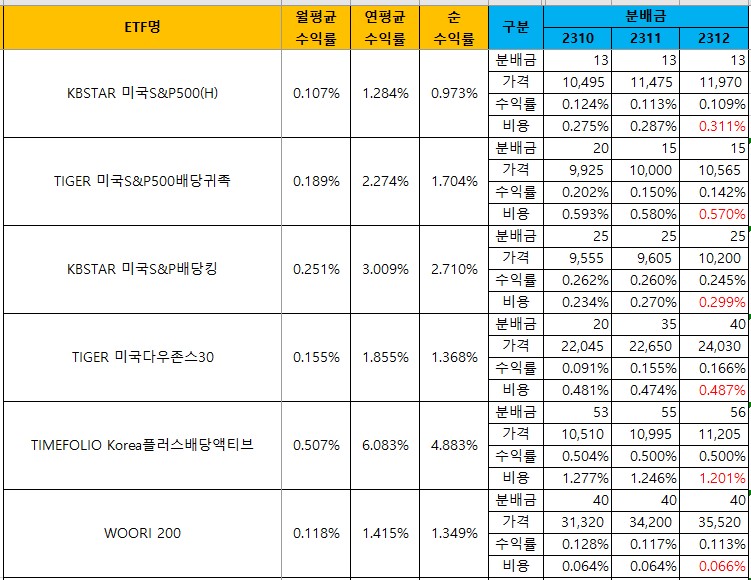

종목별 비용과 순수익률은 아래 표를 참조하시면 돼요.

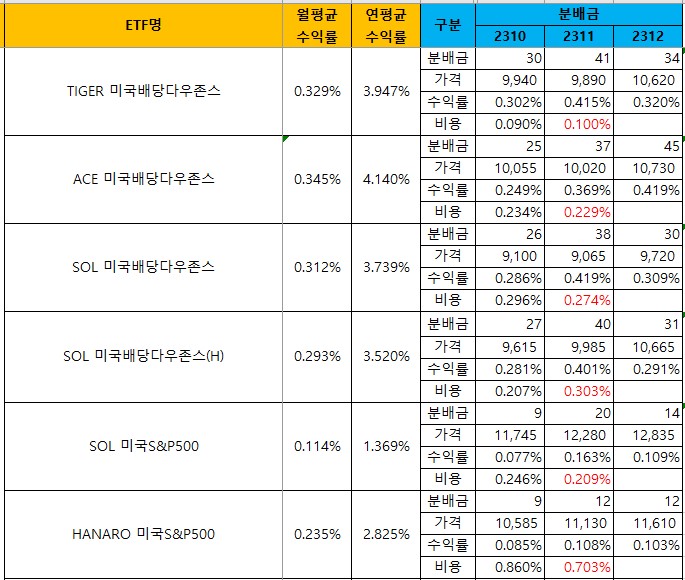

주식형

. K-SCHD 3총사인 TIGER, ACE, SOL 미국배당다우존스 중 이번달도 비용이 가장 저렴한건 TIGER 에요.

비용이 가장 저렴한건 TIGER 미국배당다우존스 이지만, 순수익률에서 가장 우세한건 ACE 미국배당다우존스네요.

세 상품중 SOL 미국배당다우존스의 위치가 가장 애매해지고 있네요.

. 주식형 월배당ETF 중 순수익률이 가장 높은 상품은 TIMEFOLIO Korea플러스배당액티브 상품이에요.

비용을 감안하기 전 연평균 수익률은 6%에 달하지만, 무려 1.2%에 달하는 비용으로 인해 수익률이 4%대로 뚝 떨어지는건 매우 아쉬운 부분이에요.

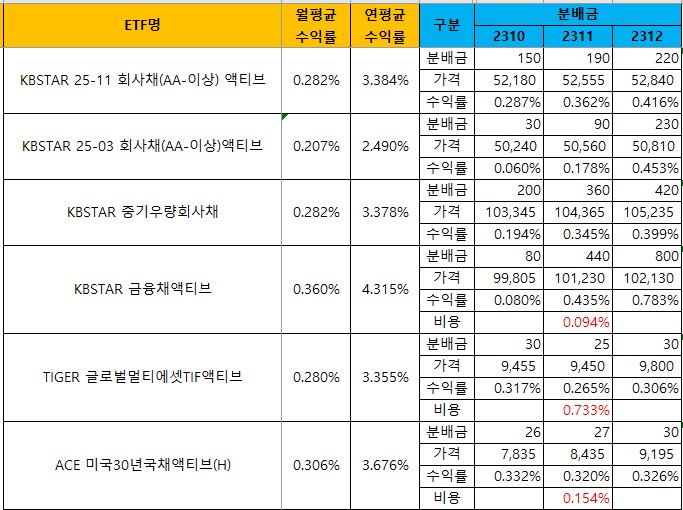

채권형

. 채권형 상품의 비용은 주식형보다 저렴할 뿐만 아니라 분배금 수익률 면에서도 주식형에 뒤지지 않아요.

제일 저렴한건 KBSTAR 금융채액티브 상품으로 비용은 0.1%에도 못 미치는 0.095%이고, 순수익률도 4.22%나 돼요.

. 비용이 가장 비싼건 TIGER 글로벌멀티에셋TIF액티브 이며, 비용이 0.76%나 되네요.

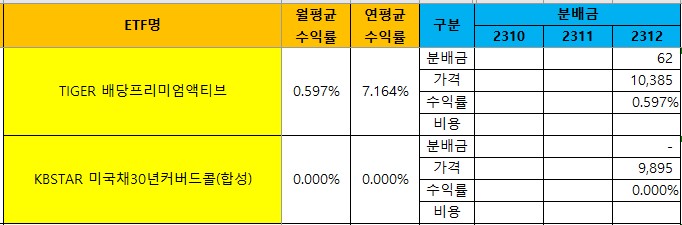

커버드콜형

. 수익률도 높고, 비용도 높은건 역시 커버드콜 상품들이에요.

. 대체적으로 0.5~0.7% 수준의 비용이 발생했어요.

. 연수익에서 비용을 뺀 순수익률이 가장 높은건 역시 TIGER 미국나스닥100커버드콜 이며, 11.5%의 순수익률이네요.

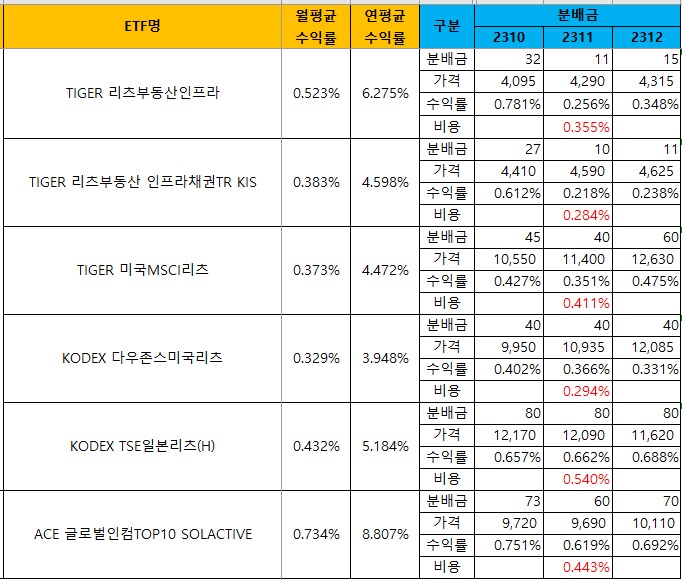

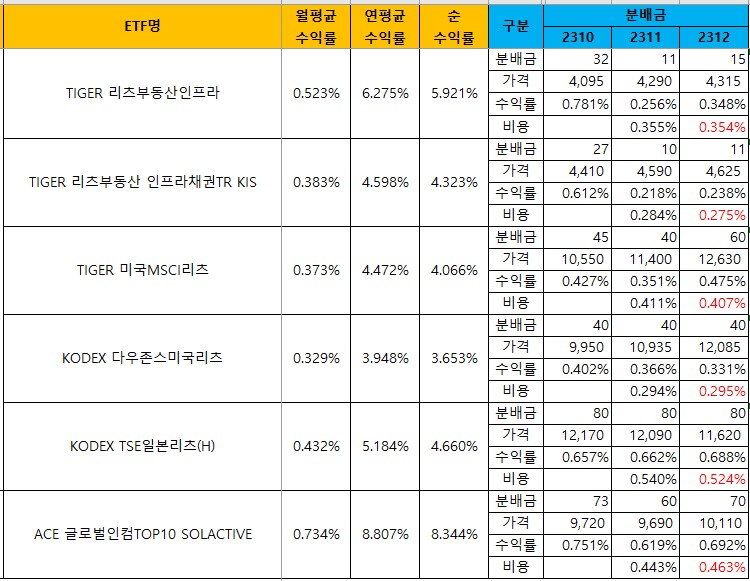

리츠형 & 기타

. 리츠와 인컴 카테고리에서 가장 높은 수익률은 ACE 글로벌인컴TOP10 SOLACTIVE 상품으로 8.344%이구요,

가장 적은 수익률을 기록한건 KODEX 다우존스미국리츠 상품으로 3.65% 네요.

아시다시피,

ETF의 비용은 일시불로 특정 시점에 떼어가는게 아니라,

한 달 동안 매일매일 계좌 잔고에 반영이 되는 식이에요.

그래서 비용이 잘 체감이 안될 수도 있어요.

매월 비용을 정리하다보니,

지난달에 1%였던 비용이 이번달엔 2%로 올랐다던지,

또는 0.5%로 떨어졌다던지 하는 식의 급격한 변화는 없더라구요.

항상 비슷한 수준을 유지하는 경향이 있으니,

매월 크게 신경쓸 일은 아닌거 같아요.

최초에 상품을 고려할 때 비용도 감안한 "순수익률" 차원에서 선택을 하시면 될거 같아요.

그럼 국내 월배당 ETF의 2023년 마지막 비용 정리는 이걸로 마지막이구요.

다음달엔 2024년 1월의 비용과 순수익률을 정리해서 공유할게요.

월배당으로 월급을 대체하는 날까지 모두 화이팅~!

'월분배금 현황' 카테고리의 다른 글

| [국내월배당ETF] 24년 1월 비용 정리 (& 수익률순위) (0) | 2024.02.13 |

|---|---|

| [국내월배당ETF] 1월 분배금 정리 (1) | 2024.02.01 |

| [국내월배당ETF] 12월 분배금 정리 (1) | 2023.12.30 |

| [월배당ETF] 9월 분배금 업데이트 (0) | 2023.09.30 |

| [월배당ETF] 7월 분배금 업데이트 (3) | 2023.08.01 |